Das Wichtigste in Kürze

- Das Steuersystem in Deutschland sieht vor, dass es sechs unterschiedliche Steuerklassen gibt, die oft ebenso als Lohnsteuerklassen bezeichnet werden.

- Paare, die heiraten möchten, werden seit zwei Jahren automatisch der Steuerklasse IV zugeordnet. Ehepaare haben die Möglichkeit, unterschiedliche Kombinationen von Lohnsteuerklassen zu wählen, wobei die günstigste Konstellation vor allem vom Einkommen abhängig ist.

- Sofern Sie Ihre Steuerklärung nicht mit Stift und Papier bearbeiten möchten, haben Sie die Möglichkeit die geeignete Steuersoftware zu verwenden. Zu den Anbietern zählen WISO, Taxfix, Taxman von Lexware und smartsteuer.

Im Leben gibt es mehrere Gründe für einen Steuerklassenwechsel: Heirat, Scheidung und die Geburt eines Kindes.

Vermutlich wissen Sie, welcher Steuerklasse Sie zugeordnet sind, haben sich jedoch noch nicht näher mit dem Thema Lohnsteuerklasse beschäftigt. Dabei können Informationen wichtig sein, denn unter Umständen ist es insbesondere für Ehepaare sinnvoll, in eine andere Steuerklasse zu wechseln.

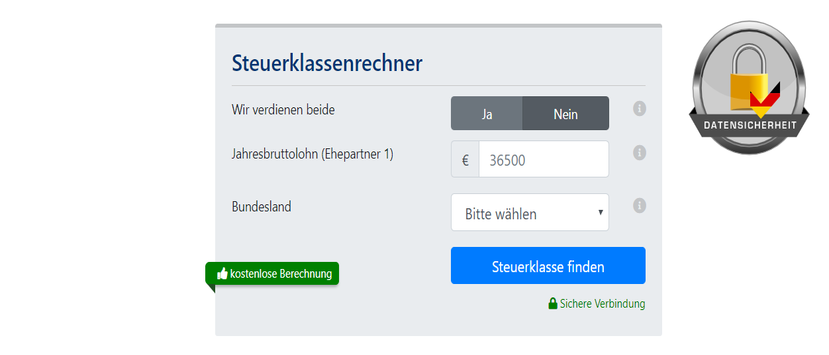

Ein Steuerklassenrechner hilft dabei, die optimale Steuerklasse zu finden. Welche Veränderungen im Rahmen der Steuerklassen möglich sind und wann Handlungsbedarf besteht, darüber sollten Sie sich informieren.

1. Welche Steuerklassen in Deutschland gibt es?

In Deutschland existieren die Steuerklassen 1 bis 6. Jeder Arbeitnehmer wird dabei einer dieser Steuerklassen zugeordnet.

In der folgenden Steuerklassenübersicht erfahren Sie die wichtigsten Eigenschaften zu jeder der sechs in Deutschland vorhandenen Steuerklassen.

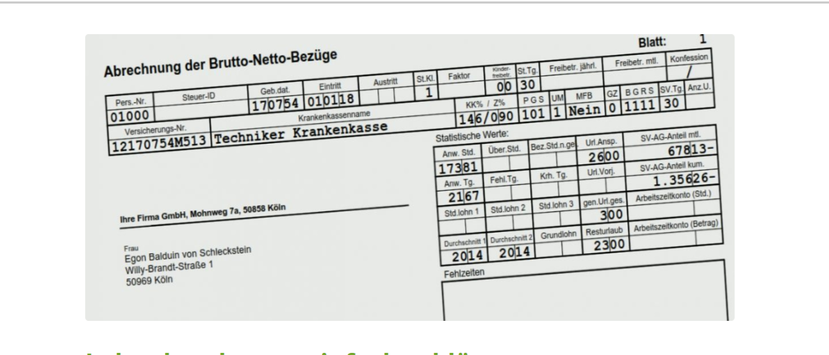

Auf dem Gehaltsnachweis beziehungsweise der Lohnabrechnung ist unter „St.Kl“ Ihre Steuerklasse abgebildet. Bei einem Steuerklassenwechsel benachrichtigt das Finanzamt Ihren Arbeitgeber.

1.1. Steuerklasse I: Insbesondere für ledige Arbeitnehmer

Die Steuerklasse 1 ist in erster Linie für ledige oder geschiedene Arbeitnehmer die passende Lohnsteuerklasse.

Gleiches gilt für Arbeitnehmer, die dauerhaft getrennt von ihrem Partner leben oder verwitwet sind.

Ebenfalls der Steuerklasse I zugeordnet werden Arbeitnehmer aus dem Ausland, falls der Ehepartner nicht innerhalb der Europäischen Union wohnt.

1.2. Steuerklasse II: Die Lohnsteuerklasse für Alleinerziehende

In die Steuerklasse 2 fallen sämtliche Personen, die bereits in Steuerklasse 1 genannt wurden, jedoch alleinerziehend sind.

Daher zählt die Steuerklasse II zu den Steuerklassen mit Kind, welches im Haushalt des Steuerpflichtigen lebt.

Voraussetzung ist zudem, dass Sie für das Kind entweder einen Kinderfreibetrag oder Kindergeld erhalten. Sollte der Nachwuchs bei mehreren Personen gemeldet sein, so erhält derjenige den Entlastungsbetrag, dem das Kindergeld ausgezahlt wird.

» Weiteres zum Kindergeld auf FTD.de

1.3. Steuerklasse III: Die klassische Lohnsteuerklasse für den Partner mit höherem Einkommen

Eine klassische Steuerklasse nach der Heirat, also eine Lohnsteuerklasse für Ehepaare, ist die Steuerklasse III. Dort wurden bis 2018 alle verheirateten Arbeitnehmer sowie deren Ehepartner zugeordnet, falls beide im Inland wohnen.

1.4. Steuerklasse IV: Die Lohnsteuerklasse für Verheiratete

Eine weitere Steuerklasse für Verheiratete ist die Steuerklasse IV. Nach der Hochzeit werden die zwei Ehepartner automatisch dieser Steuerklasse zugeordnet, und zwar unabhängig davon, ob und wer von beiden Partnern einer geregelten Tätigkeit nachgeht.

Sollte dies nicht der Fall sein, sollten Sie handeln und die Steuerklassen ändern lassen.

Mit einem Steuerklassenrechner können Verheiratete ermitteln, welche Kombination sich nach der Hochzeit lohnt, sofern Sie nicht weiterhin in Steuerklasse IV bleiben möchten.

1.5. Steuerklasse V: Steuerklasse wenn verheiratet und Partner in Steuerklasse III

Die Steuerklasse V wird einem Ehepartner unter der Voraussetzung zugeordnet, dass der andere Ehe- oder Lebenspartner in die Steuerklasse III eingruppiert wurde.

1.6. Steuerklasse VI: Für Arbeitnehmer mit Zweit- oder Dritt-Job

Die Steuerklasse VI ist die klassische Lohnsteuerklasse für Arbeitnehmer, die einen Zweit- oder Dritt-Job haben.

Diese werden automatisch der Lohnsteuerklasse VI zugeordnet, da dort die Abzüge am höchsten sind.

In diesem Fall wird kein Freibetrag und kein Entlastungsbeitrag berücksichtigt, wie es in den anderen Steuerklassen der Fall ist. Allerdings haben Sie die Möglichkeit, selbst zu entscheiden, für welche Ihrer Tätigkeiten diese Lohnsteuerklasse genutzt werden soll.

2. Wie wird die Eingruppierung der Steuerklassen vereinfacht dargestellt?

| Steuerklasse | Personengruppe |

|---|---|

| I |

|

| II |

|

| III |

|

| IV |

|

| V |

|

| VI |

|

3. Wann ist ein Steuerklassenwechsel sinnvoll?

Ein Steuerklassenwechsel kann unter bestimmten Voraussetzungen sinnvoll sein. So sollten Sie beispielsweise handeln, falls die Geburt Ihres Kindes ansteht.

Durch den Wechsel der Steuerklasse kann letztendlich mehr vom Eltern- oder Mutterschaftsgeld übrig bleiben.

In den meisten Fällen ist es unter der Voraussetzung sinnvoll, die Steuerklasse zu ändern.

Sie werden nämlich seit 2018 nach der Hochzeit automatisch in die Steuerklasse IV eingruppiert, auch wenn ein Ehepartner vielleicht deutlich mehr als der andere verdient.

Dann sollten Sie aktiv werden und eine Änderung beantragen, nach welcher der eine Partner der Steuerklasse V und der andere Ehepartner der Steuerklasse III zugeordnet wird.

Die Kombination der Steuerklassen bietet sich bei Ehepaaren oder Lebensgemeinschafen insbesondere dann an, wenn einer der beiden Partner deutlich mehr oder weniger verdient.

4. Wie findet ein Wechsel der Steuerklasse statt?

4.1. Vor dem Wechsel müssen Sie sich informieren

Falls Sie die Steuerklasse wechseln möchten, müssen Sie aktiv werden.

Im Vorfeld empfiehlt es sich, einen Steuerklassenrechner zu nutzen.

Einen solchen Rechner finden Sie entweder in einer vereinfachten Version auf unterschiedlichen Internetseiten oder in der Vollversion beim Bundesministerium für Finanzen.

» Hier gelangen Sie zum Steuerklassenrechner auf steuern.de

Das Bundesministerium der Finanzen hat zudem einen ausführlichen Rechner mit weiteren Information zur Berechnung der Lohn- und Einkommensteuer entworfen.

» Hier gelangen Sie zum Rechner des BMF

4.2. Das richtige Formular nutzen

Wenn Sie die Steuerklasse ändern lassen möchten, müssen Sie ein sogenanntes Steuerklassenwechsel-Formular ausfüllen.

» Hier gelangen Sie zum Formular des Bundesfinanzministeriums

Der auf diese Weise beantragte Wechsel der Steuerklasse wird nicht erst im kommenden Jahr, sondern spätestens im auf die Antragstellung folgenden Monat gültig.

Im Rahmen des Formulars müssen Sie einige Angaben machen, insbesondere:

- Name sowie Geburtsname

- Familienstand

- Wohnort

- Geburtsdatum

- Steuernummer

4.3. Schritt-für-Schritt-Anleitung zum Wechsel der Steuerklasse

Falls Sie die Steuerklasse wechseln möchten, folgen Sie am besten unserer Anleitung:

- Nutzen Sie einen Steuerklassenrechner, um zu ermitteln, welche Lohnsteuerklasse für Sie die beste Alternative ist

» Hier gelangen Sie zum Steuerklassenrechner auf steuern.de - Besorgen Sie sich das Formular „ Antrag auf Steuerklassenwechsel bei Ehegatten“ beim Finanzamt oder drucken Sie es aus

» Hier gelangen Sie zum Formular des Bundesfinanzministeriums - Füllen Sie dieses Formular mit den entsprechenden Angaben möglichst vollständig aus und unterschreiben Sie es

- Senden Sie das Formular postalisch zurück an Ihr Finanzamt

- Der Wechsel wird spätestens am darauf folgenden Monat gültig

5. Wann ist ein Steuerklassenwechsel vorgeschrieben?

Sie haben nicht nur die Möglichkeit, als Ehepartner die Steuerklasse freiwillig zu wechseln.

Darüber hinaus ist ein Steuerklassenwechsel manchmal auch vorgeschrieben.

So ist zum Beispiel eine Steuerklassenänderung bei Trennung notwendig, aber auch nach einer Scheidung sollte die Steuerklasse geändert werden.

Insbesondere bei den folgenden Änderungen der Familienverhältnisse ist ein Steuerklassenwechsel notwendig:

- Heirat

- Trennung oder Scheidung

- Tod eines Ehepartners

- Alleinstehende bekommen Nachwuchs

- Neben dem Hauptjob wird ein Zweitjob angenommen

6. Welche Kombination der Steuerklassen gibt es bei Ehepaaren?

Die Steuerklasse für Singles ist eindeutig, während Ehepaare verschiedene Kombinationen von Steuerklassen nutzen können.

Daher ist es für Sie als Ehepartner oder eingetragener Lebenspartner besonders wichtig, sich im Detail mit den einzelnen Lohnsteuerklassen zu beschäftigen.

Wenn Sie ledig sind, ist die Steuerklasse vorgeschrieben, Verheiratete können jedoch unterschiedliche Kombinationen wählen.

Dabei existieren die folgenden drei Kombinationsmöglichkeiten für Ehepaare:

- Steuerklasse IV und IV bei gleichem Einkommen

- Steuerklasse IV mit Faktor auf Antrag beim Finanzamt

- Steuerklasse III und V bei unterschiedlichem Einkommen und auf Antrag beim Finanzamt

Dass sich beide Ehepartner der Steuerklasse IV zuordnen lassen, ist insbesondere dann sinnvoll, wenn deren Verdienst in etwa gleich hoch ist.

Die dritte Wahlmöglichkeit besteht darin, dass der eine Partner sich in Steuerklasse III und der andere Ehe- oder Lebenspartner sich in Steuerklasse V eintragen lässt. Dort besteht der Vorteil darin, dass die Person mit dem (deutlich) höheren Einkommen sich in Steuerklasse III eintragen lässt und dort wesentlich weniger Abzüge hat. Nachteilig ist allerdings, dass insbesondere bei einer großen Differenz zwischen den Gehältern am Jahresende eine recht hohe Steuernachzahlung zu leisten ist.

6.1. Welche Lohnsteuerklasse nach Scheidung?

Lebt ein Ehepaar dauerhaft getrennt und ist die Scheidung vollzogen, werden beide ehemalige Partner der Steuerklasse I zugeordnet, da sie alleinstehend sind.

Sollte bei einem der getrennten Partner ein nicht volljähriges Kind innerhalb des Hauses leben, wird dieser der Steuerklasse II zugeordnet.

6.2. Welche Steuerklasse bei Elterngeld / Mutterschaftsgeld?

Für zukünftige Eltern, bei denen die Geburt ihres Kindes bevorsteht, kann sich ein Steuerklassenwechsel lohnen. Ein solcher Wechsel der Steuerklasse rentiert sich insbesondere in der folgenden Situation:

» Weiteres zum Elterngeld auf FTD.deEin Partner möchte die Elternzeit überwiegend nutzen und sollte sich möglichst schnell in die Steuerklasse III eingruppieren lassen, während der andere Partner in die Steuerklasse V wechselt.]

Wie sich der Wechsel der Steuerklasse positiv auf das Elterngeld auswirken kann, zeigt das folgende Beispiel:

| Kategorie | Steuerklasse V | Steuerklasse III |

|---|---|---|

| Bruttogehalt im Monat |

|

|

| Nettoeinkommen der Mutter |

|

|

| Elterngeld |

|

|

6.3. Steuerklassen im Vergleich: Lohnt ein Lohnsteuerklassenwechsel?

Im Praxis-Test der Steuerklassen geht es vor allem darum herauszufinden, ob ein Steuerklassenwechsel für Ehepartner sinnvoll sein kann.

Entsprechende Steuerklassenrechner und Informationen zu den Steuerklassen finden Sie innerhalb verschiedener Steuer-Programme, wie zum Beispiel von den folgenden Anbietern:

- WISO

» Hier gelangen Sie zum Angebot von WISO - smartsteuer

» Hier gelangen Sie zum Angebot von smartsteuer - lexware

» Hier gelangen Sie zum Angebot von lexware

Unter anderem die Stiftung Warentest bzw. Finanztest testet solche Steuerprogramme regelmäßig, sodass Sie diesbezüglich einen Anhaltspunkt erhalten, welche Software sich lohnt. Nähere Informationen finden Sie zudem auf FTD.de.

7. Häufige Fragen und Antworten zur Lohnsteuerklasse

7.1. Wie oft im Jahr kann die Steuerklasse gewechselt werden?

Sie haben als alleinstehende Person lediglich einmal pro Jahr die Möglichkeit, eine Steuerklasse zu wechseln.

Der Wechsel muss zudem bis zum 30. November vollzogen werden.

Ehepaare hingegen können mehrfach pro Jahr die Lohnsteuerklasse wechseln.

7.2. Welche Unterlagen benötigt man für den Steuerklassenwechsel?

Falls Sie Ihre Steuerklasse wechseln möchten, benötigen Sie nur wenige Unterlagen.

Bei frisch Verheirateten ist dazu die Heiratsurkunde notwendig und zu Legitimationszwecken der Personalausweis.

Ferner muss lediglich noch das ausgefüllte Steuerwechselformular an das Finanzamt versendet werden.

7.3. Wer teilt dem Arbeitgeber den Steuerklassenwechsel mit?

Das Finanzamt benachrichtigt Ihren Arbeitgeber, falls Sie die Steuerklasse gewechselt haben. Da es keine Lohnsteuerkarten mehr gibt, geschieht dies auf elektronischem Wege.7.4. Welche Steuerklasse lohnt sich, wenn ein Partner Rente bezieht?

Welche Steuerklasse für Rentner passt, hängt vom Familienstand ab.

Bei verheirateten Rentnern gilt das Gleiche wie für Arbeitnehmer: Sie können entweder beide in Steuerklasse IV eingestuft werden oder jeweils in Steuerklasse III und V.Da die Rente meistens geringer als ein Arbeitslohn ist, macht diese Kombination oft Sinn, wenn bisher nur ein Partner in Rente ist.

7.5. Welche Steuerklasse, wenn beide gleich viel verdienen?

Sollten beide Ehepartner etwa das gleiche Einkommen erzielen, bietet sich fast ausschließlich die Kombination Steuerklasse IV und IV an.

In diesem Fall sind die Gesamtabzüge geringer, als wenn sich die Partner zum einen für die Steuerklasse III und zum anderen für die Steuerklasse V entscheiden.7.6. Was passiert, wenn die Steuerklasse zu spät gewechselt wird?

Wechseln Sie die Steuerklasse beispielsweise nach der Scheidung zu spät, kann seitens des Finanzamtes eine Nachzahlung gefordert werden. Wichtig hierbei ist, dass angegeben wird, welcher Partner fortan alleinerziehend ist. Des Weiteren können Sie nur in gemeinsamer Absprache mit Ihrem Ex-Ehepartner die Steuerklassen wechseln.

Seit Januar 2020 kann die Steuerklasse mehrmals im Jahr gewechselt werden, trotzdem müssen Sie sich an gewisse Fristen halten, um Nachzahlungen oder Gehaltseinbußen zu vermeiden. Offiziell gilt der 30. November des Jahres als Stichtag für den Steuerklassenwechsel.

Rückwirkend können Sie die Steuerklasse nicht ändern – achten Sie bei besonderen Umständen wie Heirat, Scheidung, Tod des Ehepartners oder Geburt eines Kindes unbedingt darauf, das Finanzamt zeitnah zu informieren.

So gehen Sie vor

- Nutzen Sie zunächst einen Steuerklassenrechner und erkundigen Sie sich, ob der Steuerklassenwechsel Sinn ergibt.

- Bei Geburt, Heirat oder Trennung empfiehlt es sich, die Steuerklasse zu ändern.

- Füllen Sie hierzu das entsprechende Formular aus und reichen Sie es beim Finanzamt ein.

» Hier gelangen Sie zum Formular des Bundesfinanzministeriums - Wir empfehlen zudem in Zukunft die Steuerklärung mithilfe einer Online-Software, beispielsweise smartsteuer, auszufüllen und einzurechen.

Bildnachweise: FrankHH/Shutterstock.com, FrankHH/Shutterstock.com, Screenshot/lohncologne.de, Screenshot/steuerklassen.com, Screenshot/steuerklassen.com, (nach Reihenfolge im Beitrag sortiert)

Aktien und Märkte

Bitcoin Halving Prognose: Bull-Run verspätet sich!

Computer und Technik

Arzneimittel und KI: ChatGPT managt Einnahme von Medikamenten

Kryptowährungen

Bitcoin Halving 2024: Halbieren und halten

Aktien und Märkte

Bitcoin Halving Prognose: Bull-Run verspätet sich!

Festgeld-Vergleich

Geben Sie die Laufzeit vor, ftd.de findet die besten Zinsen

Tagesgeld-Vergleich

Mit dem Einlagensicherungscheck sind Sie auf der sicheren Seite

Depot-Vergleich

Ohne den Vergleich von ftd.de sollten Sie kein Depot eröffnen

Geschäftskonten-Vergleich

Geschäftskonten müssen kein Geld kosten – sparen Sie mit ftd.de

Ratenkredit-Rechner

Ratenkredite wechseln häufig den Zins – sparen Sie bares Geld

Kreditkarten-Vergleich

Finden Sie schnell und einfach die günstigste Kreditkarte