Eine der größten Wochen in der Geschichte der institutionellen Kryptowährungen nahm ihren Lauf, da die weltweit größte Depotbank ihr Kryptogeschäft mit Bitcoin und Ethereum an den Start bringt; eine nahezu unbekannte Änderung der Rechnungslegungsvorschriften erleichtert es Aktiengesellschaften erheblich, Kryptowährungen zu halten, und Google, Mastercard und eine Flut von Finanzriesen machen ihre Schachzüge in den Tiefen des Krypto-Winters.

In diesem Newsletter:

- Die 42 Billionen US-Dollar schwere Depotbank BNY Mellon eröffnet eine massive Bitcoin-Kaufseite

- Google, Mastercard und Finanzriesen springen inmitten des Krypto-Winters auf den Zug auf

- Das Halten von Bitcoin und Kryptowährungen ist für US-Unternehmen plötzlich viel einfacher

- Märkte

Die 42 Billionen US-Dollar schwere Depotbank BNY Mellon eröffnet eine massive Bitcoin-Kaufseite

Mit ihrem zarten Alter von 238 Jahren ist BNY Mellon die älteste Bank Amerikas. Und sie ist auch die neueste Einsteigerin in die Kryptoverwahrung. BNY Mellon, oder Bony, wie sie die Trader nennen, verkündete am 11. Oktober die Eröffnung ihres Verwahrungsgeschäfts und hält zunächst Bitcoin und Ethereum.

In ihrer Ankündigung erklärte die Bank, dass sie in der Lage sein würde, BTC und ETH zu speichern und zu übertragen und Buchführungsdienstleistungen zu erbringen, die jenen für Fondsmanager bei traditionellen Vermögenswerten entsprechen.

Die Sache wurde seit mehr als zwei Jahren vorbereitet, und BNY Mellon ist die vertrauenswürdigste Institution an der Verwahrungsfront von TradFi, was also für die Branche einen enormen Sprung nach vorne bedeutet.

Dies ist sicherlich eine der, wenn nicht sogar die wichtigste institutionelle Entwicklung, die wir je erlebt haben.

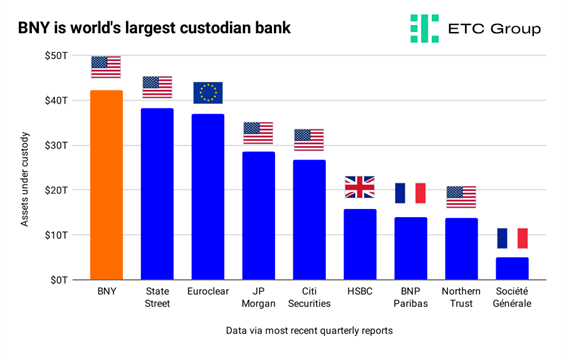

Wenn es um institutionelle Akteure geht, gibt es auf der Weltbühne einfach keinen größeren oder prominenteren als The Bank of New York Mellon. Die BNY hat ein verwahrtes Vermögen von 42,2 Billionen USD und ein verwaltetes Vermögen von 1,8 Billionen USD.

Um anderen zuvorzukommen, verkündete die Nr. 3 in der Tabelle, das Euro-Clearinghaus Euroclear, schon im März, dass es einer Gruppe von Banken beigetreten sei, die ein Zahlungssystem für Token-Vermögenswerte aufbaut, um Unternehmensaktien in öffentlichen Blockchains zu registrieren und die Abwicklung von Transaktionen weltweit zu beschleunigen.

Aber warum ist der Schachzug von BNY so wichtig und warum sind alle so begeistert?

Erstens wird diese Maßnahme aus kommerzieller Sicht zu einer massiven Beteiligung auf Käuferseite an Kryptomärkten führen.

Im TradFi-Land gibt es Kapitalpools, die schlicht nicht bereit sind, ihre Vermögenswerte bei bestehenden Krypto-nativen Depotbanken zu halten, aber sie werden dies bei BNY tun, weil sie bestehende Beziehungen zu BNY Mellon als Depotbank haben werden.

Wenn ein Staatsfonds große Kapitalbeträge in Bitcoin oder Ethereum investieren möchte, wird es sehr schwierig, die höchsten Entscheidungsträger mit ins Boot zu bekommen, wenn ein Krypto-natives Start-up als Depotbank vorgeschlagen wird. Das gleiche Thema ist viel einfacher, wenn einfach verkündet wird, man habe sich für BNY Mellon entschieden. Dasselbe gilt für Fidelity, das seit 2018 Hedgefonds und institutionellen Kunden Bitcoin-Handel anbietet.

Der andere Punkt ist, dass das Team von BNY Mellon in Bezug auf die Marktstruktur ein implizites Verständnis dafür hat, wie die Dinge an traditionellen Orten mit großen Hedgefonds und Buy-Side-Teilnehmern aussehen und funktionieren müssen.

Ein weiteres wesentliches Detail ist, dass sich die Top-Führung bei BNY Mellon hinter dieser Vision steht, und verschiedenen Parteien genau erklären konnte, wie wichtig Bitcoin und Ethereum für ihre strategische Vision sind, und die Zeit und das Kapital aufgewendet hat, die für die Integration mit allen Blue-Chip-Serviceanbietern für Krypto-Compliance, Handelsausführung und Marktdaten erforderlich waren.

Die Bankenaufsicht insgesamt ist aktuell nicht besonders freundlich gegenüber digitalen Vermögenswerten eingestellt. Tatsächlich sind viele offen feindselig – der Baseler Ausschuss zum Beispiel.

In den USA ist es ein offenes Geheimnis, dass die Bundesaufsichtsbehörde FDIC Banken davon abgeraten hat, mit dem Kryptobereich zu interagieren – sowohl durch förmliche Guidance als auch informell, durch Betonung der Blickwinkels des „systemischen Risikos“.

Jetzt wird jedoch viel mehr Kapital im Rahmen dieser BNY-Transaktion in Bitcoin und Ethereum fließen.

Google, Mastercard und Finanzriesen springen inmitten des Krypto-Winters auf den Zug auf

Baisse-Märkte sind der beste Zeitpunkt, um Produkte zu bauen, ohne dass euphorische Preisspekulationen für übermäßigen und unerwünschten Druck sorgen.

Es war also besonders interessant zu beobachten, wie die globalen Finanzriesen im Krypto-Winter ihr Krypto-Engagement intensivierten, während die Bitcoin-Preise 72 % unter ihrem Allzeithoch lagen und sich in den letzten vier Monaten im Bereich von 18.00 bis 20.000 USD stabilisiert hatten.

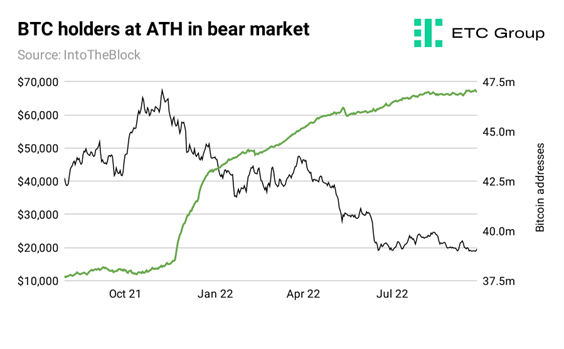

Wie im ersten Digital Assets Monthly Review von ETC Group Anfang Oktober berichtet wurde, erreicht die Anzahl der Bitcoin-Inhaber weiterhin neue Rekordhochs, und die Anzahl der Adressen, die das Asset halten, beträgt nun 47 Millionen. Das sind 9 Millionen mehr als vor 12 Monaten.

Dies hat dazu geführt, dass traditionelle Finanzriesen in gewissem Maße hinterher liefen und viele mehr in die Märkte für digitale Vermögenswerte strömten, um ihr Engagement auszubauen.

So bietet die ETC Group beispielsweise 14 Single-Asset-Krypto-ETPs an, mit denen Anleger einfach und unkompliziert Zugang zu Bitcoin, Ethereum, Solana, Tezos, Avalanche und vielen mehr erhalten, ohne sich über die Verwahrung Gedanken machen zu müssen.

Untersuchungen von Morgan Stanley zeigen, dass eine wachsende Anzahl von Fonds nun auf die langfristige Attraktivität von Bitcoin und Ethereum wettet, trotz der tiefen Baisse-Märkte.

Seit November 2021 sind mehr als 90 Krypto-ETPs und -Fondsprodukte auf den Markt gebracht worden, was zeigt, dass Vermögensverwalter völlig unbeeindruckt davon sind, dass die Preise in den letzten 11 Monaten von ihren Allzeithochs abgerutscht sind.

Diese 90 Fonds stellen mehr als die Hälfte der 180 aktiven Krypto-ETPs dar, die Anlegern jetzt zur Verfügung stehen.

Es wird immer deutlicher, dass niemand mehr Abstand von Kryptowährungen nimmt. Und obwohl eine vollständige Entgiftung der spekulativen Exzesse stattgefunden hat, sehen wir, dass langfristige Bitcoin-Inhaber sich weigern, am Ausverkauf teilzunehmen, selbst wenn schwache Makrodaten im Spiel sind.

Google hat natürlich mit Coinbase am 11. Oktober einen Deal abgeschlossen, um web3-Kunden die Bezahlung von Google Cloud-Diensten in Kryptowährung zu ermöglichen. Die Aktie von Coinbase kletterte nach dieser Meldung und aus gutem Grund in die Höhe. Seine E-Commerce-Plattform ermöglicht es Benutzern, in Bitcoin, Ethereum, den forderungsbesicherten Stablecoins USDC und USDT sowie sechs weiteren digitalen Währungen zu zahlen.

Mastercard hat in den letzten Tagen ebenfalls angekündigt, Finanzinstituten das Angebot von Kryptogeschäften für ihre Kunden zu ermöglichen. Der Zahlungsriese wird als Brücke zwischen Banken und der Handelsplattform Paxos fungieren.

Mastercard gab an, dass es sich um die aufsichtsrechtliche Compliance und die Sicherheit kümmern würde – zwei Hauptgründe, die Banken für die Vermeidung der Anlageklasse anführen.

Seit 2020 hat unterstützt Paxos, ein Broker mit Sitz in New York, den PayPal-Service, sodass US-Benutzer Kryptowährungen direkt mit der digitalen Geldbörse von PayPal kaufen, halten und verkaufen können.

Dies ist ein weiteres Vertrauensvotum in die langfristige Zukunft der Märkte. Und das geschieht nicht vor dem Hintergrund der spekulativen Exzesse einer Hausse, sondern in den Tiefen eines eisigen Krypto-Winters.

Das Halten von Bitcoin und Kryptowährungen ist für US-Unternehmen plötzlich viel einfacher

Ein weiterer regulatorischer Schritt in den USA, der möglicherweise eher unter dem Radar passierte – aber genauso wichtig ist –, ist die Nachricht, dass das Financial Accounting Standards Board (FASB) zugestimmt hat, den beizulegenden Zeitwert zur primären Rechnungslegungsmethode für die Messung von Kryptowerten zu machen. Was bedeutet das und warum ist es wichtig?

Nun, es wurde für US-amerikanische Aktiengesellschaften wesentlich einfacher, Bitcoin und andere Kryptowerte in ihren Bilanzen zu führen.

Wenn Sie ein Unternehmen wie Tesla sind und Bitcoin zu 50.000 US-Dollar kaufen, muss es in Ihrer Bilanz derzeit als immaterieller Vermögenswert ausgewiesen werden.

Das heißt, wenn der Bitcoin-Kurs fällt, müssen Buchhalter ihren Wert heruntersetzen. Und wenn der Bitcoin-Kurs wieder steigt? Dann kann der Wert nicht wieder heraufgesetzt werden. Das lässt bei vielen Unternehmen ein offizielles Loch in ihrer Bilanz – eine schwierige Situation, die einer Rechtfertigung bedarf.

Solche Rechnungslegungsvorschriften machen es für jedes Unternehmen wirklich unattraktiv, Bitcoin oder eine andere Art von Kryptowährung in ihre Bilanz aufzunehmen, da sie Unternehmen dazu zwingen, eine Abschreibung des Vermögenswerts zu hinzunehmen, und es ihnen nicht ermöglichen, diese wieder heraufzuschreiben.

In einem YouTube-Video über das Treffen am 12. Oktober, auf dem die Entscheidung getroffen wurde, sagte FASB-Board-Mitglied Christine Botosan: „Angesichts der Art und Weise, wie diese Vermögenswerte enorme Cashflows generieren, bin ich der Ansicht, dass der beizulegende Zeitwert tatsächlich die richtige Bewertungsgrundlage ist und er die wirtschaftlichen Gegebenheiten dieser Art von Vermögenswerten besser erfasst.“

Das FASB lag völlig falsch damit, dass der beizulegende Zeitwert von Bitcoin schwer zu bestimmen sei, also der Wert dieses im Laufe der Zeit schwankenden Vermögenswerts schwierig anzupassen sei.

Die meisten Unternehmen verwenden die CME Bitcoin Reference Rate und die CME Ether Reference Rate, die eine aggregierte Momentaufnahme des BTC- und ETH-Preises an wichtigen Kassabörsen, darunter Coinbase, Gemini, Bitstamp und Kraken, vornehmen. Beide werden täglich um 16:00 Uhr Londoner Zeit veröffentlicht. Neuere Entwicklungen bedeuten, dass Marktdatenfirmen wie Coinmetrics jeden Tag rund um die Uhr einen Referenzkurs bieten können.

Bemerkenswert ist, dass es der kanadische Ableger – und nicht die US-Niederlassung – von KPMG war, der sich öffentlich zu Bitcoin und Ethereum bekannte und diese in seine Bilanz aufnahm.

Wir gehen jedoch davon aus, dass viele weitere amerikanische Unternehmen, die von den Möglichkeiten von Bitcoin und Krypto begeistert sind, nun dazu ermutigt werden, digitale Vermögenswerte aller Art zu kaufen und zu halten.

Märkte

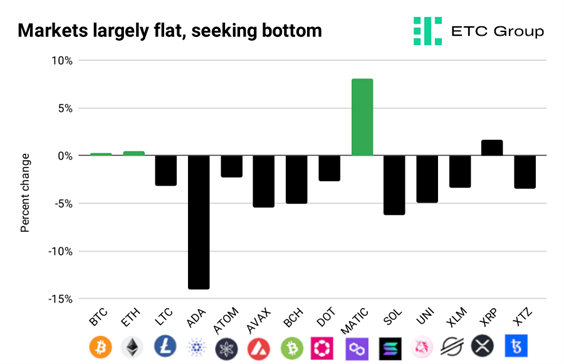

Die Märkte für digitale Vermögenswerte blieben weitgehend unverändert, allerdings mit positiven Hinweisen hier und dort. Die beiden nach Marktkapitalisierung größten Kryptowährungen, Bitcoin und Ethereum, beendeten den Berichtszeitraum beide im grünen Bereich, stiegen über den letzten beiden Wochen jedoch um weniger als einen Prozentpunkt.

Wenig Drama könnte darauf hindeuten, dass die Händler noch unsicher sind, wie sich die Märkte in den kommenden Wochen bewegen werden, und wir treten in der „Krabbenphase“ des Zyklus ein, in der die Volatilität sinkt, da die Märkte nach der nächsten großen Hausse- oder Baisse-Nachricht suchen.

Ethereum Layer 2 Blockchain Polygon (MATIC) war in den 14 Tagen mit einem Gewinn von mehr als 8 % der größte Gewinner.

Die Marktkapitalisierung von Cardano litt am meisten und fiel um 14 % von 0,428 USD auf 0,368 USD, da die Händler die ersten Auswirkungen der Hard Fork Vasil und ihre Auswirkungen auf die Blockchain-Transaktionsgebühren verdauten.

Wir wissen, dass Risikoanlagen in Baisse-Märkten tendenziell als erste die Talsohle erreichen. Da die Zentralbanken an ihrem Versprechen, die Märkte mit historischen Zinserhöhungen zum Absturz zu bringen, festhalten und Aktien eine höhere Volatilität als Kryptowährungen aufweisen, rasen wir nun wirklich im Zwielicht ins vierte Quartal hinein.