Das Wichtigste in Kürze

- Es gibt insgesamt fünf Arten von Bonuszertifikaten. Neben den klassischen Bonuszertifikaten, auf die wir im folgenden Näher eingehen, können Sie auch sogenannte Capped-Bonuszertifikate auswählen. Der Vorteil hierbei: Es kann ein höherer Bonus erzielt werden.

- Die Auszahlung der Rendite richtet sich dabei nach der Kursbewegung des Bonuszertifikates: Steigende Kurse erwirtschaften eine besonders hohe Rendite, die Höhe des fallenden Kurses entscheidet darüber, wie hoch der mögliche Verlust ist.

- Voraussetzung für die Bestellung von Bonuszertifikaten ist ein aktives Wertpapierdepot. Zu den Anbietern kostenloser Depotkonten gehören unter anderem die consorsbank, die onvista bank, flatex und ING.

Wer in Bonuszertifikate investiert, ist stets daran interessiert, dass das Zertifikat die Bonusschwelle durchbricht und eine höhere Rendite als den Basiswert einbringt.

Bei den Zertifikaten gibt es am Markt eine große Auswahl. Für Anleger ist es wichtig, sich mit den einzelnen Zertifikate-Arten auseinander zu setzen, denn von der Struktur her gibt es zum Teil deutliche Unterschiede.

In die Gruppe der Zertifikate, die eher mit einem geringeren Risiko ausgestattet sind, fallen unter anderem die Bonuszertifikate.

In unserem Beitrag erfahren Sie, worum es sich bei diesen Schuldverschreibungen handelt, wie Bonuspapiere funktionieren, worin die Chancen und Risiken bestehen und wir informieren Sie darüber, was Sie zu diesem Thema sonst noch wissen sollten.

1. Worum handelt es sich bei Bonuszertifikaten?

Zunächst einmal sind Bonuszertifikate – wie alle anderen Zertifikate ebenso – Schuldverschreibungen. Das bedeutet, dass es sich um Wertpapiere handelt, die von einem Emittenten ausgegeben werden.

In der Regel können interessierte Anleger die Bonuszertifikate an der Börse kaufen, wie es zum Beispiel auch bei Aktien oder Anleihen der Fall ist. Die Zertifikate werden nach dem Kauf in das Depot des Kunden eingebucht und dort verwahrt.

Zu den wesentlichen Eigenschaften der Bonuszertifikate zählt, dass Anleger selbst unter der Voraussetzung, dass sich der Kurs des Basiswertes seitwärts bewegt oder in manchen Fällen sogar etwas zurückgeht, noch eine Rendite erzielen können. Neben dieser Besonderheit zeichnen sich Bonuszertifikate dadurch aus, dass dem möglichen Ertrag in aller Regel keine Grenzen gesetzt sind.

2. Wie funktionieren Bonuszertifikate?

2.1. Die Eigenschaften von Bonuszertifikaten

Per Definition haben Bonuszertifikate die Eigenschaft, dass sie sich entweder auf eine Aktie oder auf einen bestimmten Index beziehen.

Man spricht daher häufig auch von einem Indexzertifikat, falls zum Beispiel Bonuszertifikate mit dem DAX als Basiswert angeboten werden.

Besonders wichtig ist es, dass Sie als Anleger die Bonuspapiere mit ihrer Konstruktion verstehen. Zur Funktionsweise zählt, dass Sie als Inhaber der Papiere am Laufzeitende den Nominalbetrag zuzüglich eines Bonus erhalten, der im Vorfeld definiert ist.

Der Bonus wird allerdings unter der Voraussetzung nicht gezahlt, dass der Kurs des Basiswertes unter eine bestimmte Schwelle fällt, die ebenfalls in den Bedingungen des Zertifikates festgelegt ist.

2.2. Beispielrechnung für Bonitätszertifikate

Um die Funktionsweise eines Bonuszertifikates noch einmal zu veranschaulichen, möchten wir im Folgenden ein Beispiel für Bonitätszertifikate geben.

Angenommen, Sie interessieren sich für das folgende Bonuszertifikat:

| Kategorie | Konditionen |

|---|---|

| Deutscher Aktienindex (DAX) |

| 1.000 Euro |

| 5 Jahre |

| 12.500 Punkte |

| 35 % oder 8.125 Punkte |

| 140 % |

2.2.1. Variante 1: Bonuslevel wird ausgezahlt

Was sagt dieses Beispiel nun im Detail aus? Wenn Sie Bonuszertifikate mit dem DAX als Basiswert kaufen, geht es natürlich um den Punktestand des Index. In diesem Beispiel beträgt dieser 12.500 Punkte zu dem Zeitpunkt, zu dem das Zertifikat ausgegeben wurde. Der Nominalbetrag des Zertifikates beläuft sich auf 1.000 Euro.

Sollte der DAX nun während der gesamten Laufzeit des Zertifikates, also innerhalb der nächsten fünf Jahre, nicht um mindestens 35 Prozent bzw. 4.375 Punkte fallen, würden Sie am Laufzeit Ende nicht nur Ihren Nominalbetrag von 1.000 Euro zurück erhalten, sondern zusätzlich einen Bonus in Höhe von 40 Prozent.

Dementsprechend würden Sie 1.400 Euro ausgezahlt bekommen.

2.2.2. Variante 2: Bonusschwelle wird über- oder unterschritten

Ist der DAX sogar über 40 Prozent während der fünfjährigen Laufzeit des Zertifikates gestiegen, haben Sie an diesem „Überschuss“ unbegrenzt teil.

Wäre der DAX also um beispielsweise 60 Prozent gestiegen, würden Sie 1.600 Euro ausgezahlt bekommen.

Hat der Deutsche Aktienindex die Bonusschwelle der Bonuszertifikate allerdings auch nur einmal unterschritten, verfällt die sogenannte Teilschutzfunktion der Bonuszertifikate. In diesem Fall würden Sie im Verhältnis 1:1 an allen Verlusten – aber auch Gewinnen – beteiligt werden.

Wäre der Deutsche Aktienindex also seit dem Kauf des Bonuszertifikates um beispielsweise 55 Prozent gefallen, würden Sie statt der investierten 1.000 Euro nur noch 450 Euro zurückerhalten.

2.3. Drei verschiedene Szenarien beim Bonuszertifikat: Steigende oder fallende Kurse und Seitwärtsbewegung des Basiswertes

Bonuszertifikate, deren ausgewählter Basiswert der Deutsche Aktienindex (DAX) ist,

Beim Bonuszertifikate ist es ganz besonders wichtig, sich mit den drei möglichen Szenarien auseinander zu setzen, die es bei der Entwicklung des Basiswertes geben kann, nämlich:

- steigende Aktienkurse bzw. Indexstand

- Seitwärtsbewegung

- fallende Kurse bzw. Rückgang des Index

Der nachfolgenden Tabelle können zusammenfassend entnehmen, welche Auswirkungen die jeweilige Kursbewegung auf Ihren Bonuszertifikat hätte.

| Kursbewegung | Kategorie |

|---|---|

| Steigen |

|

| Seitwärts |

|

| Fallen |

|

3. Wie finde ich das beste Angebot von Bonuszertifikaten?

3.1. Die Rendite von Bonuszertifikaten ist nicht auf das Bonuslevel begrenzt

Um im Bereich der Bonuszertifikates etwas zur Rendite sagen zu können, ist es zuvor wichtig, dass Sie das Produkt in den Grundzügen verstanden haben. Nur dann kann die Investition auf einer guten Informationsgrundlage stattfinden.

Dazu gehört unter anderem:

- dass Sie über den Basiswert des Bonuszertifikates informiert sind,

- die bereits angesprochene Barriere

- sowie den Bonuslevel in seiner Funktion und Bedeutung kennen.

Ebenfalls ein wichtiger Begriff ist der Toleranzbereich. Dabei handelt es sich im Grunde um den Prozentsatz, den der Kurs des Basiswertes sinken kann, ohne dass die Teilschutzoption des Bonuszertifikates davon berührt wird.

Die Rendite hängt bei Bonuszertifikaten zunächst davon ab, welcher Bonuslevel angegeben ist. Beträgt dieser zum Beispiel 40 Prozent, wäre dies auch Ihre Rendite, die Sie unter der Voraussetzung vereinnahmen können, dass die Bonuszertifikate Barriere nicht unterschritten wurde bzw. der Kurs des Basiswertes bei Fälligkeit des Zertifikates nicht geringer als zum Zeitpunkt der Ausgabe ist.

Das Erfreuliche an Bonuszertifikaten ist allerdings im Hinblick auf die Rendite, dass diese eben nicht zwangsläufig auf den Bonuslevel begrenzt ist. Sollte die Aktie oder der Index zum Beispiel nicht nur um 45 Prozent (Bonuslevel), sondern zum Beispiel um 70 Prozent gestiegen sein, wäre dies gleichermaßen Ihre Rendite.

3.2. Bonuszertifikate-Finder hilft bei der Suche: Wählen Sie das passende Bonuszertifikat

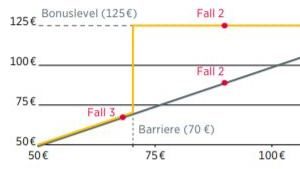

Sobald das Bonus-Zertifikat die Barriere übersteigt, erhalten Sie den zusätzlichen Bonus dazu. (Quelle: Commerzbank)

Am Markt gibt eine Reihe von Bonuspapieren, sodass es vor einem Investment wichtig ist, das passende Produkt finden.

Hilfreich ist in dem Zusammenhang ein sogenannter Bonuszertifikat- Finder, also eine Art Suchmaske für das passende Bonuszertifikat. Dort können Sie anhand verschiedener Selektionen und Kriterien, wie zum Beispiel der Art des Basiswertes oder auch der Laufzeit des Bonuszertifikates, Schritt für Schritt auswählen, welche Papiere für Sie noch infrage kommen.

Bekannte Direktbanken wie die Commerzbank bieten Bonuszertifikate, auch im Bonuszertifikate-Portfolio der Deutschen Bank werden Sie fündig.

Von der Art des Basiswertes lassen sich die Zertifikate zum Beispiel in die folgenden Kategorien einteilen:

- Bonuszertifikate auf Aktien

- Bonuszertifikate auf Gold bzw. Edelmetalle

- Bonuszertifikate auf Indizes

- Bonuszertifikate auf sonstige Rohstoffe

Bei einem Bonuszertifikat, bei dem der Basiswert zu den Edelmetallen zählt, wäre also vor allem die Entwicklung beim Goldpreis bzw. Silberpreis entscheidend, ob und welche Rendite Sie nach Fälligkeit der Schuldverschreibung erzielen können.

Besonders groß ist die Auswahl bei den Bonuspapieren, die einen Index als Grundlage haben. So gibt es insbesondere sehr viele Zertifikate mit dem Basiswert DAX oder auch Bonuszertifikate mit dem Euro STOXX als Basiswert.

3.3. Ich möchte ein Bonuszertifikat kaufen – wie gehe ich vor?

Unserer folgenden Anleitung können Sie noch einmal entnehmen, welche Schritte wir für notwendig und wichtig erachten, falls Sie sich dafür entschieden haben, in Bonuszertifikate zu investieren.

Dabei beginnen wir mit der Eröffnung eines Wertpapierdepots, denn dieses benötigen Sie, damit die Bonuspapiere eingebucht werden können.

- Depotanbieter vergleichen

- Wertpapierdepot eröffnen

- Bonuszertifikate selektieren (u.a. nach Basiswert, Bonuslevel, Laufzeit etc.)

- Für ausreichende Deckung auf dem Verrechnungsskonto sorgen

- Bank bzw. Broker einen Kaufauftrag erteilen oder Zeichnung der Bonuszertifikate vornehmen

- Bonuszertifikate werden ins Depot gebucht

Da Bonuspapiere in der Regel an der Börse gehandelt werden, ist es durchaus sinnvoll, von Zeit zu Zeit den Kurs des Basiswertes zu verfolgen. So können Sie nämlich mitunter durch einen rechtzeitigen Verkauf größere Verluste verhindern, falls zum Beispiel absehbar ist, dass die Barriere unterschritten und damit die Teilabsicherung nicht mehr vorhanden ist.

3.4. Den richtigen Anbieter für das Wertpapierdepot finden

3.5. Worum handelt es sich beim Aufgeld zu Bonuszertifikaten?

Falls Sie in ein Bonuszertifikat investieren, ist dies nicht ganz kostenfrei. Der Kostenfaktor ist in diesem Fall nämlich das sogenannte Aufgeld, das es bei praktisch jedem Bonuszertifikat gibt.

Wie hoch das Aufgeld ausfällt, kann von Zertifikat zu Zertifikat sehr unterschiedlich sein und richtet sich vor allem nach den folgenden Faktoren:

- Dividende des Basiswertes

- Restlaufzeit des Zertifikates

- Volatilität

Das Aufgeld ergibt sich dann, wenn Sie sich den aktuellen Kurs des Basiswertes bei Ausgabe bzw. zum Handelszeitpunkt des Bonuszertifikates und dessen Preis betrachten.

Es macht also durchaus Sinn, wenn Sie sich vor dem Kauf von Bonuspapieren darüber informieren, wie das Verhältnis zwischen dem aktuellen Kurs des Basiswertes und dem Preis des Zertifikates ist.

4. Welche Rahmenbedingungen sollten beim Kaufen von Bonuszertifikaten berücksichtigt werden?

4.1. Was sind Bonuszertifikate mit Cap?

Wie Sie in unserem bisherigen Beitrag erfahren haben, haben Bonuszertifikate in aller Regel keine Begrenzung der Rendite. Es gibt jedoch wenige Ausnahmen, da manche Bonuszertifikate mit einem Cap versehen sind.

- Was bedeutet dies? Den Cap können Sie sich als eine Art „Deckel“ vorstellen.

Beträgt der Bonuslevel beispielsweise 40 Prozent und der Cap 60 Prozent, würde dies Folgendes bedeuten:

- Sie erhalten (falls die Barriere nicht unterschritten wird) zum Ende der Laufzeit auf jeden Fall einen Bonus in Höhe von 40 Prozent.

- Sollte sich die Aktie als Basiswert allerdings so positiv entwickelt haben, dass der Kurs zum Beispiel um 70 Prozent gestiegen ist, würden Sie durch das Cap jedoch „nur“ 60 Prozent an Rendite erhalten.

Bei Bonuszertifikaten sind derartige Caps allerdings eher unüblich, sondern deutlich häufiger bei anderen Zertifikate-Varianten anzutreffen. Zu den Bonuszertifikaten mit Cap gehören beispielsweise sogenannte deep-Bonuszertifikate mit Risikopuffer.

4.2. Für wen sind Bonuszertifikate geeignet?

Falls Sie als Anleger eine Strategie zu den Bonuszertifikaten fahren möchten, sollten Sie sich natürlich sicher sein, dass es sich für Sie um das richtige Finanzprodukt handelt.

Sie können zum Beispiel mit einem Bonuszertifikate-Rechner ermitteln, welcher Auszahlungsbetrag sich bei einer angenommenen Rendite ergeben könnte.

Die Kursentwicklung der Bonuszertifikate ist das zentrale Element, welches die Basis für die Attraktivität des Papiers ausmacht.

Grundsätzlich sind solche Zertifikate vor allem für Anleger geeignet, die auch bei Seitwärtsbewegung am Markt eine gute Rendite erzielen möchten. Zudem hat das Bonuszertifikat die bereits ausführlich erwähnte Absicherungsfunktion, auch wenn Verluste nicht ausgeschlossen werden können.

Im Grunde sind die Zertifikate zusammenfassend vor allem für Investoren geeignet, die bei gedämpften Risiko überdurchschnittliche Renditen erzielen möchten.

4.3. Bonuszertifikate im Vergleich: Worauf sollte ich achten?

Da es relativ viele Bonuszertifikate am Markt gibt, ist ein Vergleich der Angebote durchaus sinnvoll.

Eine Hilfe kann ein Test von Bonuszertifikaten sein, der zum Beispiel von Stiftung Warentest bzw. Finanztest durchgeführt wird. Der Testsieger unter den Bonuszertifikaten muss allerdings nicht zwangsläufig das Papier oder der Emittent sein, der für Sie optimal geeignet ist.

Trotzdem ist es definitiv hilfreich, dass Sie sich mit dem Vergleich der Angebote beschäftigen, bevor Sie bestimmte Bonuszertifikate aussuchen. Welches allerdings die besten Bonuszertifikate sind, richtet sich natürlich auch nach Ihren Vorstellungen, insbesondere hinsichtlich Sicherheit und Rendite. Daher haben wir Sie im Beitrag auf FTD.de auch ausführlich zu diesem Thema informiert.

Bildnachweise: FrankHH/Shutterstock, REDPIXEL.PL/Shutterstock (nach Reihenfolge im Beitrag sortiert)

Festgeld-Vergleich

Geben Sie die Laufzeit vor, ftd.de findet die besten Zinsen

Tagesgeld-Vergleich

Mit dem Einlagensicherungscheck sind Sie auf der sicheren Seite

Depot-Vergleich

Ohne den Vergleich von ftd.de sollten Sie kein Depot eröffnen

Geschäftskonten-Vergleich

Geschäftskonten müssen kein Geld kosten – sparen Sie mit ftd.de

Ratenkredit-Rechner

Ratenkredite wechseln häufig den Zins – sparen Sie bares Geld

Kreditkarten-Vergleich

Finden Sie schnell und einfach die günstigste Kreditkarte