Erfreuen sich großer Beliebtheit – ETFs, auch Indexfonds genannt.

Wenn am Finanzmarkt von Fonds gesprochen wird, dann sind damit seit einigen Jahren nicht mehr ausschließlich die klassischen Investmentfonds gemeint, die als geschlossenen oder offenen Fonds am Markt angeboten werden. Darüber hinaus gibt es eine zweite große Gruppe von Fonds, nämlich die sogenannten Exchange Traded Funds (ETFs).

Wörtlich übersetzt bedeutet dies „an der Börse gehandelte Fonds“, was gleichzeitig eine Haupteigenschaft dieser Finanzprodukte ist. Wir möchten uns im folgenden Beitrag mit den sogenannten ETFs beschäftigen, welche Vorteile diese gegenüber klassischen Fonds haben, wie ETFs im Detail arbeiten und was Sie sonst zu diesem Thema interessieren könnte.

1. Was sind Exchange Traded Funds?

Exchange Traded Funds, kurz ETFs, werden häufig auch als Indexfonds oder Passivfonds bezeichnet. Diese Namen kommen vor allem deshalb zustande, weil ETFs stets einen Index abbilden.

Meistens handelt es sich dabei um einen Aktien-Index, den der jeweilige ETF-Fonds 1:1 abbildet.

1.1. Funktionsweise der ETFs

Der Fonds kauft in diesem Fall also im gleichen Verhältnis diejenigen Aktien, die auch im zugrundeliegenden Aktienindex vertreten sind. Handelt es sich demzufolge beispielsweise um einen DAX-ETF, werden die 30 DAX-Aktien im gleichen Verhältnis gekauft, wie Sie im Deutschen Aktienindex vertreten sind. Da bei ETF-Fonds also keine aktive Auswahl von Aktien durch den Fondsmanager getroffen wird, werden ETFs auch als Passivfonds bezeichnet.

» Weiteres zu Aktien auf FTD.de

Eine weitere Eigenschaft der Exchange Traded Funds besteht darin, dass diese mit ihren Anteilen der Börse gehandelt werden. Dies ist gleichzeitig ein deutlicher Unterschied zwischen ETFs und klassischen Fonds, denn dort erfolgt die Ausgabe der Anteile ausschließlich über die Fondsgesellschaft. Die Börsenhandelbarkeit führt nach Meinung vieler Experten und Anleger dazu, dass ETFs teilweise transparenter als aktiv gemanagte Fonds sind. Auf die Unterschiede zwischen beiden Fondsarten gehen wir in einem weiteren Abschnitt noch näher ein.

» Weiteres zur Börse auf FTD.de

1.2. Eigenschaften der ETFs

In der Übersicht sind es insbesondere die folgenden Eigenschaften, durch die sich ETF-Fonds auszeichnen:

- Index wird nachgebildet

- Passive Strategie

- Fondsanteile an der Börse handelbar

- Geringe Kostenquote

- Nicht selten bessere Performance als aktiv gemanagte Fonds

Auf die zwei zuletzt genannten Punkte, also die geringe Kostenquote und die teilweise bessere Performance im Vergleich zu aktiv gemanagten Fonds, werden wir noch etwas näher eingehen.

1.3. Die bekanntesten ETFs im Überblick

| Art des ETF-Fonds/Index | Beschreibung |

|---|---|

| S&P 500 |

|

| MSCI World |

|

| DAX |

|

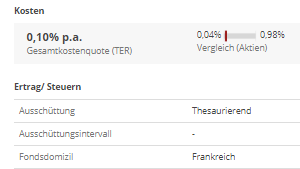

Die Kenngröße TER gibt an, wie viel Prozent der Summe an den Betreiber des Fonds abfallen, damit der Fond an den jeweiligen Index angepasst wird. Hierbei gilt: Je niedriger die Zahl, desto größer und populärer ist der Fonds.

2. Welche Kosten fallen bei ETF-Fonds an?

Die Kosten für den ETF-Fond können Sie einfach herausfinden: Geben Sie die ISIN des des favorisierten Fonds ein. (Quelle: justetf)

ETFs sind in den vergangenen Jahren insbesondere auch deshalb bei zahlreichen Anlegern und Sparern beliebt geworden, weil im Durchschnitt betrachtet deutlich geringere Kosten als bei aktiv gemanagten Fonds anfallen.

Während Sie bei gewöhnlichen Investmentfonds, beispielsweise bei Aktienfonds, nicht selten auf das Jahr umgerechnet Gebühren in Höhe von zwei Prozent oder mehr zahlen, bewegt sich die Kostenquote bei ETFs selten oberhalb von 0,5 Prozent.

Dies ist vor allem darauf zurückzuführen, dass einige Gebühren wegfallen, die bei klassischen Investmentfonds oftmals berechnet werden, insbesondere:

- Ausgabeaufschlag

- Vertriebskosten

- Managementgebühr

3. Welche Rendite versprechen ETFs?

Um die Frage zu beantworten, mit welchen Renditen Sie bei ETFs rechnen können, sollte eines bekannt sein: Die Rendite einer Kapitalanlage oder auch des regelmäßigen Sparens setzt sich immer aus zwei Komponenten zusammen.

- Zum einen ist dies die Performance (Wertentwicklung) des Fonds und

- zum anderen wirken sich natürlich auch die Kosten, in dem Fall negativ, auf die Rendite aus.

Über die Kostenvorteile der ETFs haben wir im vorherigen Abschnitt bereits gesprochen, sodass es diesbezüglich einen Pluspunkt gegenüber aktiv gemanagten Fonds gibt.

3.1. Die Performance der ETFs

Nun könnte man meinen, dass Aktiv-Fonds im Vergleich zu ETFs zumindest die bessere Performance erzielen müssen, denn immerhin wird der qualifizierte Fondsmanager – nicht zuletzt durch den Anleger – bezahlt, um besonders aussichtsreiche Titel ins Portfolio aufzunehmen. Tatsächlich haben allerdings schon mehrere Untersuchungen ergeben, dass ETFs in der Mehrheit oftmals sogar besser als aktiv gemanagte Fonds abschneiden.

Gemeint ist damit die reine Performance, wobei die Kosten noch gar nicht berücksichtigt sind. Dies bedeutet, dass die Gesamtrendite bei Indexfonds nicht selten höher als bei aktiv gemanagten Fonds ist. Natürlich kommt es jeweils auf den Vergleich einzelner Fonds an, denn selbstverständlich existieren eine Reihe von guten und aktiv gemanagten Fonds, die eine bessere Rendite als der Vergleichsindex erzielen.

Vergleichsindex ist ohnehin ein gutes Stichwort. Zwar ist die Rendite der ETF-Fonds einerseits nicht selten besser als bei klassischen Investmentfonds. Auf der anderen Seite gibt es bezüglich des maximalen Ertrages allerdings immer eine Beschränkung auf den Marktdurchschnitt. Ein ETF-Fonds kann also niemals eine bessere Performance als der zugrunde liegende Index erzielen. Da ein Index wiederum immer den Durchschnitt der in ihm enthaltenen Aktien widerspiegelt, ist es mit aktiv gemanagten Fonds im Gegensatz zu ETFs auch möglich, eine überdurchschnittliche Rendite zu erzielen.

3.2. Die Rendite hängt von den ETFs ab

Wie hoch die Rendite bei ETFs ist, lässt sich nur schwer pauschalieren.

Da die Fonds in aller Regel Aktien in ihrem Portfolio haben, orientieren sich natürlich auch die Erträge an der Entwicklung des Aktienmarktes. Dort wiederum kommt es vor allem darauf an, welche Aktien gewählt werden bzw. welcher Index zugrunde liegt.

Zu den Indizes, die mit am häufigsten durch ETFs abgebildet werden, zählen insbesondere:

- Euro Stoxx 50

- DAX-Index

- Dow-Jones Index

- MSCI World Index

- MSCI Emerging Markets

Darüber hinaus gibt es natürlich noch weit mehr als 100 weitere Indizes, die durch die zahlreichen am Markt existieren ETFs abgebildet werden. Die verschiedenen Markets haben wir auf FTD.de für Sie zusammengefasst.

3.3. In vier Schritten zur Erstellung eines ETF-Sparplanes

- Erkundigen Sie sich zunächst mithilfe des Depotrechners, welche Bank für Sie infrage kommt

- Das wichtigste: Legen Sie Ihre monatliche Sparsumme fest

- Wählen Sie auf der Seite den für Sie passenden ETF-Sparplan aus, Ihnen stehen bestimmte Filter und Auswahlmöglichkeiten zur Verfügung

- Anschließend können Sie den ETF-Sparplan beim Anbieter abschließen

4. Welche Vor- und Nachteile haben Exchange Traded Funds?

Bevor Anleger sich für eine Geldanlage bzw. für ein Finanzprodukt entscheiden, stellen sie häufig die Frage, welche Vor- und Nachteile gerade diese Anlageform hat.

Die meisten Vorteile der Indexfonds haben wir zuvor bereits genannt, möchten diese allerdings kurz noch einmal zusammenfassen:

- Kostengünstig

- Transparent

- An der Börse handelbar

- Durchschnittlich gute Renditen

- Flexibel

- Jederzeit veräußerbar

- Sparplanfähig

- Höheres Risiko bei Swap-basierten ETFs

- Keine Möglichkeit, den Marktdurchschnitt bzw. den outzuperformen

Neben dieser Reihe von Vorteilen existieren bei ETFs grundsätzlich nur ganz wenige Nachteile, was unter anderem dazu geführt hat, dass es nicht nur immer mehr Indexfonds am Markt gibt, sondern diese einen stetig wachsenden Zuspruch seitens der Kunden erfahren.

Wenn Nachteile im Zusammenhang mit der Anlage in ETFs anzuführen sind, dann sind es in erster Linie die aufgelisteten.

5. Weitere Fragen und Antworten zu ETFs

5.1. Wie arbeiten Exchange Traded Funds im Detail?

Zum Teil haben wir in den vorherigen Abschnitten bereits erläutert, wie ETFs im Detail arbeiten. So wissen Sie zum Beispiel, dass bei den Indexfonds stets ein Index passiv nachgebildet wird und dementsprechend die im Index enthaltenen Aktien ins Portfolio aufgenommen werden. Dies ist allerdings nicht für alle ETFs zutreffend, denn seit geraumer Zeit lassen sich die am Markt angebotenen Exchange Traded Funds in die folgenden zwei Gruppen einteilen:

- Physisch replizierende ETFs

- Swap-basierte ETFs

Diese Unterscheidung mag unerheblich klingen, ist es in der Praxis allerdings keineswegs. Es macht nämlich insbesondere bezüglich des Anlagerisikos einen gravierenden Unterschied, ob es sich um physisch replizierende oder Swap-basierte Indexfonds handelt. Daher möchten wir Ihnen diesen Unterschied im Folgenden näher erläutern.

Mit physisch replizierenden Indexfonds sind die sogenannten „echten“ ETFs gemeint. Dies bedeutet, dass die Fondsgesellschaft tatsächlich die Aktien an der Börse erwirbt und in ihr Portfolio aufnimmt, die im zugrundeliegenden Index enthalten sind. Der Wert des einzelnen Fondsanteils ist also tatsächlich durch einen echten Gegenwert hinterlegt, nämlich durch die im Depot verbuchten Aktien. Bei Swap-basierten ETFs ist dies hingegen nicht der Fall.

Die Arbeitsweise der Exchange Traded Funds, die mit Swaps arbeiten, ist eine etwas andere: Zwar wird auch bei diesen Indexfonds der zugrunde liegende Aktienindex nachgebildet, allerdings nicht durch den Erwerb der Aktien. Stattdessen schließen die ETF-Fonds Swap-Geschäfte ab, also im Grunde bestimmte Termingeschäfte. Aufgrund dieser Tatsache sind solche ETFs für den Anleger erheblich risikoreicher, denn natürlich besteht bei allen Termingeschäften nicht nur ein größeres Kurs-, sondern auch ein Emittentenrisiko. Aus diesem Grund empfehlen nahezu alle Experten, dass – bis auf sehr spekulativ eingestellte Anleger – Kunden vornehmlich in physisch replizierende ETFs investieren sollten.

» Weiteres zu den physischen und synthetischen ETFs auf FTD.de5.2. Kann man in ETF-Fonds auch sparen?

Klassische Indexfonds werden von zahlreichen Kunden nicht nur für einmalige Investments genutzt, sondern auch zum regelmäßigen Sparen, beispielsweise für den Aufbau einer privaten Altersvorsorge.

Daher stellt sich mit Recht im Zusammenhang mit ETFs die Frage, ob es auch möglich ist, mit Indexfonds zu sparen.

Tatsächlich ist dies mittlerweile kein Problem mehr, denn sowohl Banken als auch Broker bieten am Markt zahlreiche sogenannte ETF-Sparpläne an. Diese Sparpläne funktionieren exakt so wie klassische Fondssparpläne, nämlich indem Sie als Inhaber des Sparplans monatlich für einen bestimmten Betrag von Ihnen ausgewählte ETF-Fonds erwerben. Der ETF-Sparplan funktioniert also vollautomatisch, indem Monat für Monat die festgelegten Fondsanteile für einen ebenfalls definierten Betrag erworben werden.

» Weiteres zum ETF-Sparplan auf FTD.de

Bildnachweise: Stockwerk-Fotodesign/AdobeStock, Stockwerk-Fotodesign/AdobeStock, Screenshot/justetf, (nach Reihenfolge im Beitrag sortiert)

Aktien und Märkte

Bitcoin Halving Prognose: Bull-Run verspätet sich!

Festgeld-Vergleich

Geben Sie die Laufzeit vor, ftd.de findet die besten Zinsen

Tagesgeld-Vergleich

Mit dem Einlagensicherungscheck sind Sie auf der sicheren Seite

Depot-Vergleich

Ohne den Vergleich von ftd.de sollten Sie kein Depot eröffnen

Geschäftskonten-Vergleich

Geschäftskonten müssen kein Geld kosten – sparen Sie mit ftd.de

Ratenkredit-Rechner

Ratenkredite wechseln häufig den Zins – sparen Sie bares Geld

Kreditkarten-Vergleich

Finden Sie schnell und einfach die günstigste Kreditkarte