Das Wichtigste in Kürze

- Robo-Advisor sind sogenannte digitale Vermögensverwalter, die mithilfe einer bestimmten Software in Wertpapiere investieren.

- Die Kosten der digitalen Vermögensverwalter sind damit um ein Vielfaches günstiger als ein Vermögensberater vor Ort.

- Zu den bekanntesten Robo-Advisorn in Deutschland zählen growney, weltinvest der weltsparen sowie fintego. Wir empfehlen zudem den Anbieter scalable.capital sowie den Robo-Advisor von comdirect: cominvest.

Ein Robo-Advisor trifft eigenständig Anlageentscheidungen ohne menschlichen Eingriff.

Einer der Megatrends ist im Finanzbereich aktuell die Online-Vermögensverwaltung. Die jeweiligen Anbieter sind vor allem FinTechs und werden als Robo-Advisors bezeichnet.

Meistens, aber nicht immer, handelt es sich bei den Robo-Advisors der FinTechs beziehunsweise Finanztechnologie um digitale Vermögensverwalter. Manchmal existiert jedoch nicht die benötigte Erlaubnis seitens der BaFin, sodass es sich lediglich um Finanzanlagenvermittler handelt.

Wir möchten uns in diesem Beitrag auf FTD.de in Kapitel 3.3. näher mit den Anbietern beschäftigen, die eine Online-Vermögensverwaltung zur Verfügung stellen.

» Weiteres zum Aufstieg der Robo-Advisors auf FTD.de

1. Was versteht man unter einem Robo-Advisor?

1.1. Was machen Robo-Advisors?

Den Namen Robo-Advisor könnte man etwas weiter gefasst mit „automatische Programme“ übersetzen, die Anweisungen geben bzw. Vorschläge machen.

Diese Übersetzung trifft im Kern schon sehr gut das, was solche Anbieter in der Praxis tun. Die wesentliche Aufgabe eines Robo-Advisor, der die digitale Vermögensverwaltung im Angebot hat, besteht nämlich darin, dem Anleger Vorschläge für ein optimal strukturiertes Portfolio mithilfe des Robo-Advisors im Rahmen seiner Kapitalanlage zu unterbreiten.

Dazu greifen zahlreiche Anbieter auf automatische Systeme zurück, die vor allem auf Basis finanzmathematischer Algorithmen arbeiten. Diese Systeme suchen beispielsweise die Aktien oder Indexfonds heraus, die mit sehr guten Aussichten ausgestattet sind.

Im Wesentlichen besteht die Aufgabe des Robo-Advisors demzufolge darin, die für den Anleger individuell am besten geeignete Portfoliostruktur zu finden, und anschließend die Vermögensverwaltung des Kunden zu übernehmen. In dieser Hinsicht unterscheiden sich digitale Vermögensverwalter also nicht von klassischen Vermögensverwaltern, die sich insbesondere bei den etablierten Banken als gesonderte Abteilung vorfinden.

Lediglich die Tatsache, dass Robo-Advisors ausschließlich online arbeiten, unterscheidet die Anbieter gravierend von den klassischen Vermögensverwaltungen. Darüber hinaus gibt es allerdings noch einige weitere Unterschiede, auf die wir im folgenden Abschnitt näher eingehen möchten.

1.2. Welche Banken bieten Robo-Advisor an?

| Anbieter | Programm |

|---|---|

| comdirect |

|

| ING |

|

| Volksbanken |

|

| Sparkassen |

|

Wer auf einen Robo-Advisor bei der DKB setzen möchte, muss sich jedoch noch gedulden. Aktuell können Sie zwar in einen ETF-Sparplan mittels DKB-Broker investieren, einen Robo-Advisor plant die DKB für 2024 .

2. Worin unterscheiden sich digitale und klassische Vermögensverwaltungen?

2.1. Robo-Advisor vs. herkömmliches Banking

Neben der Tatsache, dass Robo-Advisors ausschließlich online agieren und klassische Vermögensverwaltungen meistens die Chance bieten, dass Sie als Kunde den Vermögensverwalter persönlich in der Geschäftsstelle aufsuchen können, gibt es noch einige weitere Unterschiede.

Ein gravierender Unterschied zwischen digitaler und klassischer Vermögensverwaltung besteht darin, dass die Robo-Advisors in aller Regel eine deutlich geringere Mindestanlagesumme fordern, als es bei den Vermögensverwaltungen der Banken der Fall ist.

Ein weiterer Unterschied zwischen der klassischen und der digitalen Vermögensverwaltung besteht darin, dass die Kosten bei den Robo-Advisors durchschnittlich betrachtet geringer als bei klassischen Vermögensverwaltern sind. Bei einer klassischen Vermögensverwaltung zahlen Sie nicht selten mehr als zwei Prozent Gebühren im Jahr, während sich die durchschnittlichen Kosten bei Robo-Advisors momentan – natürlich je nach Anbieter – zwischen 0,7 und 1,6 Prozent bewegen.

2.2. Das Onboarding: der Online-Fragebogen der Robo-Advisor

Eine weitere Eigenschaft der Online-Vermögensverwalter besteht darin, dass im Anmeldeprozess eine meistens sehr ausführliche Befragung der Kunden stattfindet. Anhand des sogenannten Onboardings, einer Online-Befragung, versucht der Anbieter so herauszufinden, wie Ihr Verhältnis zu Chance und Risiko ist. Es wird demzufolge aufgrund Ihrer Angaben ein Risikoprofil erstellt, auf dessen Grundlage der digitale Vermögensverwalter dann die passenden Anlagenvorschläge bzw. das passende Portfolio unterbreiten kann.

Zu den Fragen, die bei einem solchen Onboarding meistens gestellt werden, zählen beispielsweise:

- Welche Erfahrungen haben Sie mit Anlageprodukten?

- Haben Sie schon einmal in Wertpapiere investiert?

- Wie wichtig ist Ihnen eine hohe Sicherheit?

- Möchten Sie auch auf Kosten eines höheren Risikos eine überdurchschnittliche Rendite mithilfe der Robo-Advisor erzielen?

- Welches Anlagevermögen steht zur Verfügung?

- Favorisieren Sie bestimmte Wertpapiere?

All diese Fragen helfen dabei, dass der Robo-Advisor möglichst optimal einschätzen kann, welches Portfolio am besten zu Ihren Zielen und Wünschen passt.

3. Wie funktionieren digitale Vermögensverwalter im Detail?

3.1. In sechs Schritten zum geeigneten Anbieter

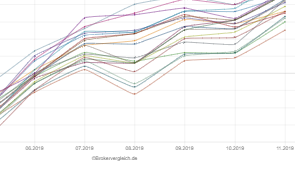

Der Echtgeld-Test der Robo-Advisor von brokervergleich.de hält seit 2015 an und untersucht die Wertentwicklung aktueller Portfolios.

Wie bei nahezu allen Angeboten im Finanzbereich, sollten Sie auch bei den Robo-Advisors zunächst einen Vergleich der Anbieter vornehmen, bevor Sie sich für einen digitalen Vermögensverwalter entscheiden.

Bei solchen Vergleichen sollten Sie beispielsweise die Kosten gegenüberstellen, sich die genutzten Strategien betrachten und auch Punkte wie Kundenservice und Transparenz mit einfließen lassen. Wenn Sie sich dann für die Performance eines Robo-Advisors eines bestimmten Anbieters entschieden haben, müssen Sie sich zunächst über dessen Webseite anmelden.

Die weiteren Vorgänge gliedern sich dann in die folgenden Schritte:

- Onboarding durchführen (Fragebogen online ausfüllen)

» Anlageberatung bei growney kostenlos starten - Portfoliovorschlag erhalten

- Vorgeschlagenes Portfolio wählen oder ein anderes Portfolio selektieren

- Bestätigung durch Anbieter abwarten

- Gewünschte Anlagesumme transferieren

- Regelmäßiges Reporting abrufen

Wenn Sie sich für einen Robo-Advisor entschieden haben, melden Sie sich also zunächst über dessen Webseite an und füllen den bereits angesprochenen Online-Fragebogen aus. Im Anschluss daran können Sie entweder das vorgeschlagene Portfolio wählen oder, falls Sie doch gerne eine andere Portfoliostruktur haben möchten, natürlich auch ein alternatives Portfolio selektieren.

Anschließend warten Sie die Bestätigung des Robo-Advisor für die Anmeldung und die Auswahl ab, um dann im nächsten Schritt den gewünschten Anlagebetrag zu transferieren. Die meisten digitalen Vermögensverwalter geben ein regelmäßiges Reporting ab, Sie können aber für gewöhnlich auch jederzeit durch Einloggen ins Systems den aktuellen Stand Ihres Portfolios und der damit verbundenen Wertentwicklung abrufen.

3.2. Gibt es Unterschiede zwischen den Robo-Advisors?

Eine sehr interessante Frage besteht im Zusammenhang mit den Robo-Advisors darin, ob sich die Anbieter eigentlich – außer in den Konditionen und der Mindesteinlage – noch durch andere Aspekte unterscheiden. Dies ist mittlerweile tatsächlich so, denn insbesondere in den letzten Monaten tritt eine Gruppe von neuen Online-Vermögensverwaltern am Markt immer öfter auf.

Es handelt sich dabei um digitale Vermögensverwalter, die nicht mehr ausschließlich auf finanzmathematische Algorithmen und ETFs bei Robo-Advisorn setzen, sondern stattdessen menschliches Know-How einbeziehen. Darüber ermöglichen sie oftmals auch das Investment in einzelne Aktien.

» Weiteres zu Aktien auf FTD.de

Man muss vielleicht etwas weiter ausholen, um die Entwicklung zu verstehen: In den Anfängen war es so, dass die ersten Robo-Advisors fast alle auf Grundlage finanzmathematischer Berechnungen die Auswahl der Anlageprodukte und Portfolios durchgeführt haben. Zudem arbeiteten die Online-Vermögensverwalter bis vor rund einem Jahr nahezu alle ausschließlich mit Exchange Traded Funds, da diese mit besonders geringen Kosten ausgestattet sind. In der letzten Zeit fällt allerdings auf, dass es am Markt immer mehr sogenannte hybride Robo-Advisors gibt. Diese digitalen Vermögensberater, von vielen auch digitale Berater-Roboter genannt, verlassen sich eben nicht mehr ausschließlich auf finanzmathematische Algorithmen, die eine Anlageentscheidung treffen. Stattdessen wird auf menschliche Experten zurückgegriffen, die zum Beispiel Vorschläge des automatisierten Prozesses überprüfen oder selbst aussichtsreiche Wertpapiere auswählen. Ein Beispiel für eine hybride Form ist der Vanguard Personal Advisor, der mit einer Mindestanlage von 50.000 € verhältnismäßig hoch ausfällt.

» Weiteres zu Exchange Traded Funds auf FTD.de

Ein weiterer Unterschied zu den ersten digitalen Vermögensverwaltern besteht bei neuen Anbietern häufig darin, dass diese nicht mehr ausschließlich oder gar nicht mehr mit nur mit ETFs bei Robo-Advisorn arbeiten, sondern stattdessen auch mit aktiv gemanagten Fonds und Aktien. Des Weiteren investiert beispielsweise comdirect in ETCs, also in Rohstoffe.

Wer Wert auf 24-Stunden-Verfügbarkeit der Informationen legt, kann sich zudem für einen Robo-Advisor mit dazugehöriger App entscheiden. Die App von Oskar, dem Robo-Advisor der gerne von Familien genutzt wird, steht sowohl bei Google als auch im Apple Store zum Download zur Verfügung. Oskar, der besonders familienfreundliche Robo-Advisor bietet zudem einen Sparplan für Kinder an.

3.3. Drei bekannte Robo-Advisor in der Übersicht

| Anbieter | Eigenschaften |

|---|---|

| growney |

|

| quirion |

|

| weltsparen der weltinvest |

|

3.4. Weitere Robo-Advisor im Vergleich

Vorsicht: Wer sich für einen EU-weiten Robo-Advisor entscheidet, sollte auf die richtige Währung achten. Wer auf britische Robo-Advisor wie nutmeg oder moneyfarm setzt, sollte sowohl den Umrechnungskurs als auch die Entwicklung des Umrechnungskurses im Auge behalten. Trotzdem bietet moneyfarm eine gute Nachricht: Dank der Zusammenarbeit mit der Allianz ist der Robo-Advisor auch in Deutschland verfügbar.

4. Für welchen Anlegertyp sind Robo-Advisors geeignet?

Digitale Vermögensverwalter möchten bewusst eine Alternative zu den klassischen Vermögensverwaltungen sein. Dennoch sind die Online-Vermögensberater natürlich nicht für jeden Anlegertyp die optimale Wahl.

Ebenfalls angesprochen werden solche Kunden, die besonders preissensibel sind und die daher nicht zwei oder mehr Prozente jährlich für die Nutzung einer klassischen Vermögensverwaltung vor Ort zahlen möchten.

Darüber hinaus gehören aber natürlich auch vermögende Privatkunden und institutionelle Anleger zu Zielgruppe der digitalen Vermögensverwalter. Für Sie als Anleger ist eine digitale Vermögensverwaltung also insbesondere unter den folgenden Voraussetzungen optimal geeignet und im Vergleich zur klassischen Vermögensberatung häufig die bessere Alternative:

- geringe Kosten sind wichtig

- Mindesteinlagesumme soll nicht hoch sein

- Vermögensverwaltung soll digital und modern sein

- persönliche Beratung bzw. persönlicher Kontakt ist nicht wichtig

Sofern Sie auf der Suche nach einem Robo-Advisor ohne Mindestanlage sind, empfehlen wir Ihnen die digitalen Berater von growney oder easyfolio. Bei beiden Robo-Advisorn können Sie Online bereits ab 0 € ein Portfolio anlegen und profitieren von der kostenlosen Beratung des Robo-Advisors.

5. Kritik und Fazit zu den Robo-Advisors

5.1. Kritik an den Robo-Advisors

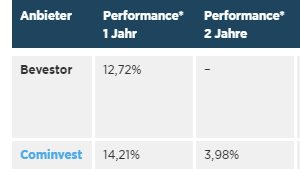

Bei der Auswahl des geeigneten Anbieters sollten Sie auch die Performance des Robo-Advisors berücksichtigen, diese Kennzahl drückt aus, wie viel Gewinn Sie erwarten können.

In der jungen Vergangenheit gab es durchaus schärfere Kritik an den digitalen Vermögensverwaltern, beispielsweise seitens Finanztest der Stiftung Warentest. Dort wurde unter anderem innerhalb eines Tests der Robo-Advisor bemängelt, dass die Anlagevorschläge nicht individuell genug seien oder dass keine individuelle Beratung bzw. Betreuung durch die digitalen Vermögensberater stattfinden würde.

- Größere Teile dieser Kritik sind nicht ganz nachvollziehbar, denn immerhin arbeiten viele Online-Vermögensverwalter mit 10 bis 20 unterschiedlichen Strategien bzw. Portfolios und befragen die Kunden im Rahmen des Onboarding sehr ausführlich. Somit ist es in aller Regel über einen Robo-Advisor genauso wie über eine klassische Vermögensverwaltung möglich, einen zumindest relativ individuellen Anlagevorschlag zu erhalten.

- Der zweite Kritikpunkt, nämlich die fehlende Beratung bzw. Betreuung, ist ebenfalls nicht ganz nachvollziehbar. Der Unterschied zwischen einer Vermögensverwaltung – sei es online oder offline – und einer Vermögensberatung ist nämlich, dass der Kunde bei einer Verwaltung seines Vermögens in aller Regel gar keine Betreuung und Beratung wünscht. Stattdessen möchte er es dem Vermögensverwalter überlassen, was mit seiner Investitionssumme geschieht. Bei der Vermögensberatung ist es hingegen so, dass ausdrücklich eine Beratung gewünscht ist und der Anleger anschließend meistens selbst die Anlageentscheidungen trifft. Somit arbeiten klassische und digitale Vermögensverwaltung bezüglich der Betreuung und Beratung ganz ähnlich, sodass Robo-Advisors diesbezüglich kein schlechteres Bild abgeben.

Anleger beschäftigt bei einem Vergleich häufig die Fragen, was besser ist: Robo-Advisor vs. ETF-Sparplan?

Aber auch hier gilt: Wer sich ein eigenes ETF-Portfolio zusammenstellen möchte, muss nicht nur mehr Zeit, sondern unter Umständen auch mehr Geld investieren. Wer sich wiederum für einen Robo-Advisor entscheidet, riskiert im schlimmsten Fall die Anlage in ETFs und Fonds, die sie sich normalerweise nicht ausgesucht hätten. Der Echtgeld-Test mit Robo-Advisorn von brokervergleich.de hat jedoch gezeigt, dass die aktuelle Performance der Robo-Advisor durchaus lohnenswert für Anleger ist.

5.2. Fazit: Anbieter vergleichen und digital Vermögen verwalten lassen

Dass Robo-Advisors ein echter Trend am Finanzmarkt sind, zeigt die deutlich wachsende Anzahl von Anbietern.

Zudem ist eine Entwicklung in der Branche zu erkennen, die etwas weg von den rein finanzmathematischen Algorithmen als Entscheidungsbasis für die Kapitalanlage geht, hin zu hybriden Robo-Advisors.

6. Weitere Fragen zu Robo-Advisorn

6.1. Sind Robo-Advisor besser als Anlegeberater?

Die automatisierten Prozesse der Online-Anlageberater sind auf den ersten Blick zunächst einmal günstiger als das menschliche Know-How.

Im Gegensatz zu Ihrem Bankberater reagieren passive Robo-Advisor jedoch nicht auf aktuelle Marktveränderungen und können so zu einem Risiko werden.

Für welche Anlageform Sie sich entscheiden, bleibt jedoch am Ende Ihnen überlassen.

6.2. Wie geeignet sind Robo-Advisor für hohe Geldbeträge?

Aus Berater-Sicht spricht nichts gegen die Geldanlage von hohen Geldbeträgen mittels Robo-Advisor. Starten Sie doch einfach die kostenlose Beratung beim Robo-Advisor und erkundigen Sie sich, ob die digitalen Broker für Sie von Interesse sind.

Bildnachweise: sdecoret/AdobeStock, sdecoret/AdobeStock, Screenshot/biallo.de, (nach Reihenfolge im Beitrag sortiert)

Festgeld-Vergleich

Geben Sie die Laufzeit vor, ftd.de findet die besten Zinsen

Tagesgeld-Vergleich

Mit dem Einlagensicherungscheck sind Sie auf der sicheren Seite

Depot-Vergleich

Ohne den Vergleich von ftd.de sollten Sie kein Depot eröffnen

Geschäftskonten-Vergleich

Geschäftskonten müssen kein Geld kosten – sparen Sie mit ftd.de

Ratenkredit-Rechner

Ratenkredite wechseln häufig den Zins – sparen Sie bares Geld

Kreditkarten-Vergleich

Finden Sie schnell und einfach die günstigste Kreditkarte