Das Wichtigste in Kürze

- Fonds können laut Anbietern herangezogen werden, um das eigene Vermögen attraktiv zu steigern.

- Fonds bringen aufgrund einer Risikostreuung des Vermögens auf verschiedene Anlagemöglichkeiten mehr Sicherheit und weniger Risiko bzw. Verlustgefahr bei der Geldanlage.

- Fonds anlegen können Sie bei den verschiedensten Banken/Kreditinstitutionen wie der DKB, comdirect und Sparkasse.

Investmentfonds unterscheiden sich in Risiko und Renditeerwartung deutlich.

Geld zur Seite legen für das hohe Alter – ein Wunsch vieler Menschen in Deutschland. Der Blick schweift dabei hinüber zu den Angeboten der Finanzvermittler und Banken.

Fonds werden dabei von den Anbietern häufig als eine attraktive Anlagemöglichkeit für Privatanleger umworben.

Ja, Fonds können laut Anbietern herangezogen werden, um das eigene Vermögen attraktiv zu steigern. Es stellt sich dabei die grundsätzliche Frage: Eignen sich Fonds für die Vermehrung des eigenen privaten Vermögens? Ihnen sind Aktien zu risikoreich? Dann lohnt es sich für Sie möglicherweise, sich mit dem Thema „Fonds“ auseinanderzusetzen.

Denn Fonds bringen aufgrund einer Risikostreuung des Vermögens auf verschiedene Anlagemöglichkeiten mehr Sicherheit und weniger Risiko bzw. Verlustgefahr bei der Geldanlage.

Gegenüber Einzelanlagen ist das Risiko in aller Regel geringer als bei einer Investition in Investmentfonds.

1. Wo kann man Fonds günstig über Wertpapierdepots kaufen?

| Anbieter (je keine Fixkosten/Monat) | Ordergebühr |

|---|---|

| DEGIRO | Ab 2,26 Euro |

| Consorsbank | Ab 3,95 Euro |

| Flatex | Ab 5,90 Euro |

| Onvista | Ab 6,50 Euro |

| ING | Ab 9,15 Euro |

Die Ordergebühren sind Durchschnittspreise und können abweichen.

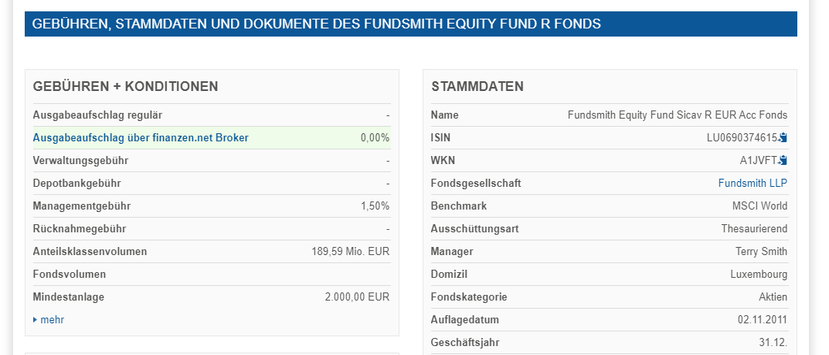

Bevor Sie eine Aktie in Ihr Portfolio aufnehmen, können Sie mittels Seiten wie finanzen.net über die ISIN nach der Aktie suchen und sich die wichtigsten Kenngrößen und Informationen zusammengefasst ausspielen lassen.

2. Was muss man über Fonds wissen?

- Anfänge von Investmentfonds

- Offene und geschlossene Fonds

- Allgemeiner Ablauf bei Investitionen in Fonds

- Fonds sind nicht nur eine Anlage für Wohlhabende

- Eine Besonderheit bei Fonds: die Diversifikation (Streuung des Risikos)

- Die Vorteile von Investmentfonds

- Was kosten Investmentfonds für Privatanleger?

- Der Vergleich einzelner Fonds miteinander

- Fondsdepotbanken verwahren das Anlagegeld

2.1. Anfänge von Investmentfonds

„Eintracht macht stark“, so lautete der erste Fonds der die Karriere von Investmentfonds in der Finanzwelt einläutete. Im Jahre 1774 fanden sich im Rahmen dieses Fonds Menschen zusammen um Geld zusammenzulegen, mit der Absicht, es auf unterschiedliche Anlagemöglichkeiten zu verteilen.

In Deutschland angekommen sind Fonds vor rund 68 Jahren. Veröffentlichten Statistiken zufolge wurden in Deutschland im Jahre 1950 die ersten Fonds (Publikums- und Verwaltungsfonds) auf den Weg gebracht.

Beim Betrachten der Statistiken bzgl. der Anzahl der Fonds, die ab dem Jahre 1950 veröffentlicht wurden, wird ersichtlich, dass im Laufe der Jahre immer mehr wurden. Zum anschaulichen Vergleich: Zu Beginn (im Jahre 1950) waren lediglich zwei Fonds im Umlauf; im Jahre 2014 waren es knapp 12.000, die verwaltet wurden.

Der Anlagemöglichkeit „Fonds“ kommt zugute, dass sie sich auch für Sparer mit einem kleinen Geldbeutel eignen.

Bei Investmentfonds wird sowohl unterschieden zwischen Publikums- und Verwaltungsfonds als auch Spezialfonds. Die Publikums- und Verwaltungsfonds sind für Privatanleger gedacht, Spezialfonds für institutionelle Anleger.

Um einen interessanten Blick auf Deutschland zu werfen: Hier wird mit Stand vom 31.08.2018 ein Fondsvermögen von mehr als drei Billion Euro in Publikums- und Spezialfonds verwaltet. (Quelle: BVI Investmentstatistik)

» Weiteres zum Thema Geldanlage auf FTD.de

2.2. Offene und geschlossene Fonds

Grundsätzlich unterscheidet man zwei verschiedene Typen: geschlossene und offene Investmentfonds. Für Privatanleger interessant sind besonders die offenen Fonds.

Was machen die für Privatanleger so relevanten offenen Fonds? Das Prinzip: sie sammeln Geld von vielen Menschen ein, mit der Absicht, es anschließend umzuverteilen in verschiedene Anlagemöglichkeiten, z.B. Anleihen, Rohstoffe oder Währungen.

Es wird bei einem offenen Fonds (von einer Investmentgesellschaft) also Geld eingesammelt und sodann zu einem Bündel, dem sog. „Investmentfonds“, konstruiert um anschließend das Geld auf verschiedene Anlagemöglichkeiten, im Sinne des Investierens, zu verteilen.

» Weiteres zu ETFs auf FTD.deEs gibt auch noch Unterschiede in der Art und Weise, wie die offenen Fonds verwaltet werden: Dort wird unterschieden zwischen aktiv und passiv verwalteten Fonds. Für die aktive Verwaltung von Fonds werden Fondsmanager eingesetzt, wohingegen bei passiven Fonds (sogenannte „Indexfonds“) dieser nicht benötigt wird.

2.3. Allgemeiner Ablauf bei Investition in Fonds

- Der Sparer gibt das Geld in den Fonds und bekommt im Gegenzug Anteilsscheine

- Der Fonds sammelt Geld ein und investiert es.

- Bei Erträgen werden diese an die Sparer ausgezahlt oder sie bleiben im Fonds und mehren sich dort selbst.

Wird in einen Fonds investiert, ist der grundsätzliche, allgemeine Ablauf folgendermaßen: Der Sparer gibt sein Geld nach einem Sparplan in den Fonds und im Gegenzug bekommt er dafür sogenannte „Anteilsscheine“.

Werden im Rahmen dieser Anlagemöglichkeiten Erträge erwirtschaftet, werden diese an die – in den Fonds involvierten – Sparer ausgezahlt. Oder die Erträge bleiben alternativ im Fonds und mehren sich dadurch selbst (auch genannt: wieder anlegende Fonds).

2.4. Fonds sind nicht nur eine Anlage für Wohlhabende

Fonds sind nicht ausschließlich eine Anlagemöglichkeit für reiche Menschen. Bereits mit kleineren Geldbeträgen kann jeder Otto Normalverbraucher in einen Fonds investieren und von einer potenziell attraktiven Rendite bei moderatem Risiko profitieren.

Tatsächlich nutzen auch bereits viele Menschen die Vorzüge der Geldanlage in Fonds; Fonds werden immer beliebter. So werden von einigen Sparern Fonds als Sparplan und als bedeutender Eckpfeiler für die eigene Altersvorsorge angesehen.

» Weiteres zur fondsgebundenen Rentenversicherung auf FTD.de2.5. Eine Besonderheit bei Fonds: die Diversifikation (Streuung des Risikos)

Ein Pluspunkt von Fonds liegt in der Streuung des Risikos. Eine Verringerung des Risikos findet statt, indem das (Anlage-)Vermögen bei der Investition auf mehrere Anlagemöglichkeiten gestreut wird.

Kapitalanlagegesellschaften berücksichtigen in aller Regel schon in den Anfängen der Anlage die Risikobereitschaft des Kunden.

Mit der Investition auf verschiedene Anlagemöglichkeiten wird letztlich das Gesamtrisiko des Portfolios verringert und im „Zaun gehalten“, also unter Kontrolle gebracht. Gleichzeitig soll für den Sparer aber dennoch eine zufriedenstellende Rendite erzielt werden.

2.6. Die Vorteile von Investmentfonds

Nun wären wir auch schon bei den Vorzügen dieser Investmentmöglichkeit angelangt.

Auf den Kern gebracht sind die Vorzüge von „Fonds“:

- Sie sind breit diversifiziert; das Vermögen des Sparers wird breit verteilt auf verschiedene Anlageklassen

- Sie bieten Flexibilität

- Sie sind ein für Privatanleger relativ gut durchschaubares Finanzprodukt. Im Gegensatz zu undurchsichtigen Finanzprodukten wie z.B. „Derivaten“ – die mitunter im Zuge der Finanzkrise einen schlechten „Ruf“ erhalten haben – sind Fonds schön transparent für Anleger

- Sie bieten dem Anleger mehr Sicherheit und weniger Risiko als andere Anlagemöglichkeiten wie Aktien oder Zertifikate

2.7. Was kosten Investmentfonds für Privatanleger?

Bringen aufgrund einer Risikostreuung des Vermögens auf verschiedene Anlagemöglichkeiten mehr Sicherheit und weniger Risiko bzw. Verlustgefahr bei der Geldanlage

Diese Frage lässt sich pauschal zunächst nicht eindeutig beantworten, da die entstehenden Kosten bei einer Fondsanlage auch abhängig sind vom jeweiligen Produkt, in das investiert wird.

Ein Vergleich der verschiedenen Anbieter kann sich jedoch lohnen, da die Gebühren bei den Fondsanbietern unterschiedlich berechnet werden und dementsprechend auch unterschiedlich ausfallen und sich deren Höhe auch auf die Rendite des Anlegers auswirkt.

Es gilt: Hohe Gebühren lassen die Rendite des Privatanlegers sinken; deshalb lohnt sich ein genauerer Vergleich.

Welche Kosten entstehen nun bei der Investition in Fonds?

Zum einen fallen für die professionelle Verwaltung des Fonds selbstverständlich Gebühren an.

Die Verwaltungsgebühren werden dafür herangezogen, um alle Kosten zu decken, die bei der Verwaltung des Fonds entstehen; z. B. für den Einsatz eines Fondsberaters oder Wirtschaftsprüfers.

Wie viel ein Privatanleger dafür bezahlen muss, ist auch abhängig vom Fondstyp. Zusätzlich fallen ebenso noch Gebühren für die Verwahrung an.

Neben den Verwaltungs- und Verwahrungsgebühren entstehen für den Anleger selbstverständlich auch Kosten, wenn er den Fonds einkauft; in Form eines sogenannten „Ausgabeaufschlags“für den Fonds.

Folgendermaßen wird der Ausgabeaufschlag berechnet:

Ausgabepreis – Anteilwert = Ausgabeaufschlag

Zu den bereits genannten Kosten kann zusätzlich noch bei einigen Anbietern eine erfolgsabhängige Gebühr (sog. „Performance Fee“) hinzukommen.

2.8. Der Vergleich einzelner Fonds miteinander

Wie kann ich als Privatanleger einen Vergleich ziehen zwischen all den Fonds, die auf dem Markt so angeboten werden? Dies geschieht mit einem Blick auf die sogenannte Total Expense Ratio (Kurz: TER).

Auf gut deutsch handelt es sich dabei um die Gesamtkostenquote; in ihr berücksichtigt sind bereits alle laufenden Gebühren mit Ausnahme der Performance Fee, des Ausgabeaufschlags für den Fonds und den berechneten Kosten, die bei Transaktionen anfallen.

Nun stellt sich für einige Leser sicherlich die Frage:

- Welche Investmentfonds gibt es überhaupt?

- In was kann also investiert werden?

Wenn Sie sich an einen Bankberater wenden, wird dieser Ihnen sicherlich bereits fachkundig eine engere Auswahl an professionellen Vorempfehlungen für Fonds geben können.

Eine große Auswahl an Investmentfondsarten steht bei Online-Banken zur Verfügung. Aufgrund der großen Anzahl verschiedener Fonds online im Internet und auf dem Markt kann es durchaus Sinn machen, sich an einen Berater zu wenden.

2.9. Fondsdepotbanken verwahren das Anlagegeld

Nicht nur die Kapitalanlagegesellschaft ist an einer Investition in Fonds beteiligt, sondern auch die Fondsdepotbanken.

3. Welche Arten von Fonds gibt es?

3.1. Aktienfonds

Welche Arten von Fonds gibt es?

Für Anleger mit etwas höherer Risikobereitschaft: die Aktienfonds. Ihr Anlagevermögen wird dabei hauptsächlich in Aktien investiert. Der Gefahr größerer Kursschwankungen steht dabei eine potenziell attraktivere Rendite (als bei Rentenfonds bspw.) gegenüber.

Dabei gibt es für Anleger eine breite Auswahl an Aktienfonds: auch welche, die sich einem bestimmten Thema verschrieben haben oder nur in diverse Branchen und Länder investieren.

Aktienfonds beinhalten mehrere Aktien; es darf dabei nicht mehr als fünf Prozent des Anlagevermögens des Kunden in eine Einzelaktie angelegt werden.

3.2. Gemischte Fonds

Gemischte Fonds: Bei gemischten Fonds wird Ihr Geld in Aktien, Anleihen und Immobilien angelegt. Wie viel in die einzelnen Anlagemöglichkeiten investiert wird, ist von Mischfonds zu Mischfonds unterschiedlich – ein Blick in die Vertragsbedingungen kann sich lohnen.

Die Rendite ist dabei abhängig von der Fokussierung des Mischfonds; unter den einzelnen Mischfonds kann sie sich jedoch stark unterscheiden.

3.3. Rentenfonds

Bei Rentenfonds fließt Ihr Erspartes in Anleihen (z.B. Staats- oder Unternehmensanleihen). Auch hier gibt es verschiedene, spezifische Fokussierungen, z.B. nach Regionen oder Laufzeit.

Die Kursschwankungen fallen geringer aus als bei Aktienfonds. Wer eher auf Sicherheit setzt, sollte womöglich eine Anlage in Rentenfonds den Aktienfonds vorziehen.

» Weiteres zur fondesgebundenen Riester-Rente auf FTD.de

3.4. Indexfonds / ETF

Bei Indexfonds wird ein Index, wie z.B. der DAX nachgebildet. Dabei wird zwischen physischer und synthetischer Nachbildung unterschieden. Worin liegt der Unterschied?

3.5. Offene Immobilienfonds

Offene Immobilienfonds: Hier wird Ihr Erspartes überwiegend in (Gewerbe-)Immobilien investiert. Ob Sie hier eine attraktive Rendite erzielen, hängt bei diesen Fonds unter anderem davon ab, wie positiv sich der Gebäudewert entwickelt bzw. wie hoch die Mieteinnahmen sein werden.

» Weiteres zu Immobilienfonds auf FTD.de

3.6. Geldmarktfonds

Diese Fonds legen das Geld in Bankguthaben und Geldmarktinstrumenten an, die liquide sind (z.B. Anleihen). Ende des Jahres 2017 wurden weltweit 4,92 Billionen Euro in Geldmarktfonds verwaltet.

Die Tendenz im Vergleich zu den vorherigen Jahren ist steigend; d.h. es wird weltweit tendenziell immer mehr in Geldmarktfonds investiert.

4. Weitere Fragen zur Thematik Fonds:

4.1. Was sind Hedgefonds?

Hedgefonds gelten als sehr riskante Investmentfonds, ihr Geschäftszweck besteht in alternativen Investments, weswegen sie höhere Finanzrisiken eingehen.4.2. Gibt es aktuelle Tests/Testsieger zu Fonds-Angeboten?

Die Stiftung Warentest hat im Januar einen aktuelle Übersicht über Fonds und ETF veröffentlicht. Finanztest hat im November 2019 die besten ETF und gemanagten Fonds veröffentlicht.4.3. Wie verkauft man Fonds?

Es gibt drei Möglichkeiten:

1. Rückgabe der Fondsanteile an die Fondsgesellschaft

2. Verkauf von Fondsanteilen über die Börse

3. Verkauf von Fondsanteilen im Rahmen des außerbörslichen Handels

Bildnachweise: magele-picture/AdobeStock, Screenshot/Finanzen.net, todking/shutterstock (nach Reihenfolge im Beitrag sortiert)

Festgeld-Vergleich

Geben Sie die Laufzeit vor, ftd.de findet die besten Zinsen

Tagesgeld-Vergleich

Mit dem Einlagensicherungscheck sind Sie auf der sicheren Seite

Depot-Vergleich

Ohne den Vergleich von ftd.de sollten Sie kein Depot eröffnen

Geschäftskonten-Vergleich

Geschäftskonten müssen kein Geld kosten – sparen Sie mit ftd.de

Ratenkredit-Rechner

Ratenkredite wechseln häufig den Zins – sparen Sie bares Geld

Kreditkarten-Vergleich

Finden Sie schnell und einfach die günstigste Kreditkarte